2020最低团购价:AA类期货公司全部品种只加1毛钱,量大加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

大陆期货2020年股指年度报告:蛰伏等待,2020下半年机会大于风险

2020-03-23

2020-03-23

大陆期货2020年股指年度报告【蛰伏等待,2020下半年机会大于风险】

文章来源: 大陆期货研究所

张月:执业证号/T319757

年报摘要

一、2020年股指行情展望

展望2020年股指行情,我们将根据DDM估值模型分别从分子端的企业盈利、分母端的流动性以及风险偏好三个方面进行分析,同时在金融供给侧结构性改革的宏观背景下,我们金融市场对外开放步伐不断加快,资本市场改革仍将持续,权益市场的资金供需格局同样扰动市场走势。

1.1 分子端:宏观经济谨慎乐观,上市公司盈利底部徘徊企稳

作为全面建成小康社会和“十三五”规划的收官之年,近期中央经济工作会议指出为了实现明年的预期目标,要坚持稳字当头,坚持宏观政策要稳、微观政策要活、社会政策要托底的政策框架,提高宏观调控的前瞻性、针对性、有效性。据此我们整体对明年国家经济运行情况谨慎乐观,国家逆周期刺激政策尚有加码空间,全年GDP同比增速在5.8%,我国政策目标在6.0%附近,上市公司盈利仍将大概率维持底部徘徊,如果二三季度国内经济触底趋稳证实,那么上市公司盈利预期也将随之改善。

2019年国内经济在一季度小幅回暖之后再度进入下行轨道,再加上中美贸易摩擦不断反复,A股上市公司整体业绩情况不及预期,截至12月19日,沪深两市总计3752家上市公司披露三季报,其中全部A股上市公司整体营业收入同比增速为8.66%,较上一年度下降2.97个百分点,剔除金融行业的A股上市公司整体营业收入同比增速为7.62%,较上一年度下降5.17个百分点,剔除金融和两油的A股上市公司整体营业收入同比增速为7.8%,较上一年度下降3.94个百分点。分行业来看,营收同比增速排名靠前的行业为房地产、建筑、综合、非银金融和建材,排名最靠后的分别是汽车、纺织服装、餐饮旅游和传媒。上市公司行业营收增速情况与我国经济整体运行情况非常拟合,今年房地产行业整体强劲韧性十足,而汽车行业则仍处于回落周期。展望明年,我们预期上市公司整体业绩情况在上半年仍将承压,若国内经济在逆周期政策刺激下如期在二、三季度趋稳,那么上市公司盈利预期也或将随之改善。同时A股市场上市公司盈利端的结构分化格局在2020年或将持续,金融和消费板块占比较高的上证50和沪深300盈利情况仍将大概率持续稳健,而制造业和新兴产业占比较大的中证500上市公司业绩在持续减税降费以及资本市场深改措施之下的改善情况或将更加占优。

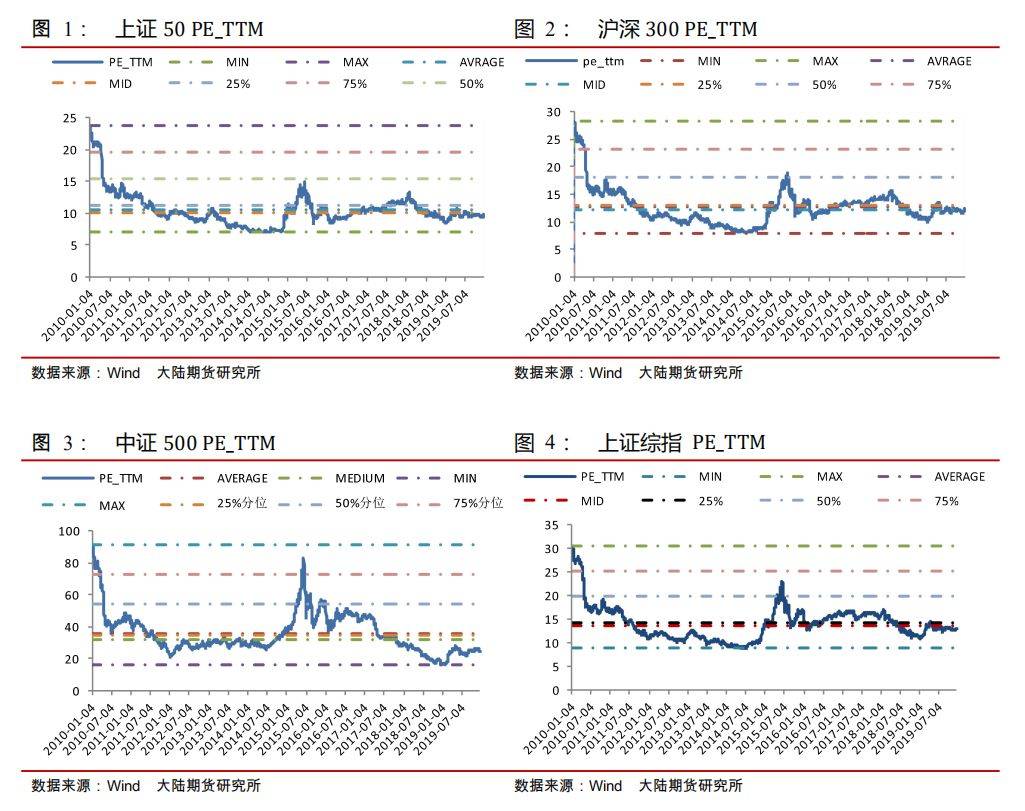

1.2分母端:货币市场流动性整体宽松,估值尚有修复空间

2020年我国继续施行较为宽松的货币政策是绝大概率事件,空间上看,我们预期央行明年或将分别开展两次全面降准、一次定向降准和两次降息操作,中小银行降准幅度更加占优。节奏上看,国内通胀受猪周期影响在明年上半年大概率仍处高位,在春节效应下国内对猪肉需求或将大幅放大,短期内猪肉价格仍存在冲高可能,CPI在明年1月份可能破5,上半年大概率不会大幅回落。因此货币政策上半年仍将受到高通胀水平掣肘,故而货币政策降息空间或将在下半年才能打开,整体来看货币市场流动性大概率保持宽松态势。

截至12月16日,我国沪深两市共有334只个股跌破每股净资产,其中众泰汽车、东旭蓝天、供销大集三只个股的市净率处于最低水平,分别为0.321倍、0.374倍和0.435倍。整体来看我国A股市场整体估值水平仍然处于较低区间,在整体保持宽松的货币市场流动性背景下,估值整体尚有修复空间。

1.3分母端:中美贸易战存谈判契机,避险情绪或将持续改善

2019年12月13日,国务院新闻办公室于晚上11点钟发布新闻发布会正式宣布中美双方已经就第一阶段贸易协议文本达成一致,文本内容包括序言、知识产权、技术转让、食品和农产品、金融服务、汇率和透明度、扩大贸易规模、双边评估和争端解决、最终条款九个章节,双方同意考虑后续逐步降低既往加征关税,目前来看,美国将对最早加征关税的2500亿美元商品仍然维持25%税率不变,同时将今年9月1日加征关税的1100亿元美元商品(3000亿美元的第一部分)税率从15%降低到7.5%,并考虑取消12月15日对剩余1900亿美元商品加征关税;中国则同意不在12月15日生效对美国的加征关税反制措施,且大幅度增加自美农产品进口。已经持续两年多时间的中美贸易战选择以休战方式辞旧迎新,年内再生变故概率大幅降低,双方后续将继续保持沟通,互现观察对方履行承诺情况之后迎接明年可能加速进行的第二阶段贸易谈判。

展望明年,我们认为第二阶段贸易谈判或将一定程度有所加速,在美国经济存在高位回落风险、特朗普面临弹劾危机以及美国年中大选的现实背景之下中美贸易谈判仍将存在取得阶段性进展的战略契机,中美贸易摩擦通过投资者避险情绪来扰动A股市场的边际效用或将减弱。

1.4 资本市场深改背景下资金供需维持紧平衡状态

1.4.1 资金供给端:国际被动增量资金或存变数,国内中长期资金入市积极性有待提高

外资方面: 2019年国际指数扩容A股取得了重大进展,MSCI指数分别于5月、8月和11月份扩容三次,预期为A股市场带来增量资金达600亿美元。标普道琼斯指数公司以25%的因子比例将A股纳入标普新兴市场全球基准指数,预期为A股市场带来增量资金达60亿美元。此外富时罗素指数于6月和9月份进行了第一阶段扩容A股的前两步骤,目前中国A股在富时罗素新兴市场指数和全球指数的比例分别达到5.57%和0.57%,预期为A股市场带来增量资金达到70亿美元。展望明年,我们认为三大国际指数扩容A股的节奏大概率放缓明显,富时罗素将于明年3月份进行第一阶段的第三次扩容,而MSCI指数和标普道琼斯指数暂时均未披露进一步扩容A股的计划,因此我们预期明年国际指数带来的被动增量资金或将大幅减少,而主动增量资金规模我们倾向于谨慎乐观。此外,今年外汇当局对合格境外机构投资者(QFII)和人民币合格境外机构投资者(RQFII)的监管大幅放松。因此我们预期明年QFII和RQFII渠道入市资金有所增加,但是由于外资以陆股通渠道流入为主,合格的境外机构投资者增量入市资金较为有限。

内资方面,国内监管当局今年以来鼓励中长期资金投向股市的决心和行动较为明显,一方面深改“十二条”为中长期资金入市提供了政策性指引,指出要强化证券基金经营机构长期业绩导向、推动放款各类中长期资金入市比例和范围并推动公募基金纳入个人税收递延型商业养老金投资范围,同时年内监管当局召开了多次社保基金、保险机构、私募股权和创投基金座谈会,指出将推动放宽中长期资金入市比例和范围。在此背景下,考虑到当前房地产行业融资授信明显受限,我们预期明年社保与险资入市资金增量在千亿规模,客观来看社保与险资偏爱低估值权重板块,目前A股市场估值水平已经有所修复,或将一定程度影响其进场步伐。

1.4.2 资金需求端:资本市场深化改革继续推进,IPO常态化趋势明显

截至目前,今年以来总计195家企业成功在A股市场IPO成功,首发募集资金达到2468.90亿元,IPO金额达到2012年以来最高水平,其中邮储银行和浙商银行两家融资规模最大。在切实加大资本市场支持实体经济发展力度的深改背景之下,我们认为明年加快推进创业板改革并试点注册制将成为深改重点,12月份深交所发布通知较大力度降低公司上市初费,IPO常态化趋势日益明显,以信息披露为核心的注册制将逐渐被市场所接受,我们预期2020年IPO发行压力仍将不减,再加上可转债融资的快速发行,整体融资规模将大概率超过今年水平。

1.4.3 资金需求端:A股市场解禁减持压力仍存

在IPO常态化趋势带动增量资金需求的同时,2020年A股市场的解禁减持压力同样比较突出,根据WIND数据,明年解禁规模总计3.36万亿元,达到2011年以来最高水平,其中1月份解禁资金规模超过6500亿元,为明年最高单月解禁规模。在监管机构出台有效的高管减持新规之前我们预期密集解禁潮仍将给A股市场带来较强抛压,负面扰动市场。

二. 2020年股指期货投资策略

整体来看,我们认为明年A股市场的驱动逻辑有所切换:上半年主要是分子端的盈利情况和分母端风险偏好共振,以结构性行情为主,指数呈现宽幅震荡格局,主要波动区间参考【2700,3200】,如果国内逆周期刺激政策在年初加码大超预期,春季躁动行情仍将呈现;下半年主要是分母端的流动性宽松趋势以及国内经济触底趋稳带来的估值修复逻辑,机会将大于风险且成长较价值更加占优,指数整体中枢有所上移。

参考A股市场的明年整体展望情况,股指期货投资策略如下:上半年,单边建议买低卖高进行波段操作,持仓周期不建议过长;下半年,单边谨慎看多,建议逢低操作,套利方面多IC空IF/IH为主,投资者切记谨慎持仓,及时止盈止损。

三.风险提示

中美贸易摩擦谈判破裂 国内经济持续下行 通胀水平居高不下 货币政策大幅收紧

美国经济快速回落导致美股崩盘 地缘政治事件频发

微信扫描下图添加好友:期货家( touhang1588),AA类公司只加1毛钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!