2020最低团购价:AA类期货公司全部品种只加1毛钱,量大加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

【华泰期货PTA、乙二醇专题】疫情冲击需求显著 中期TA价格利润压

2020-03-23

2020-03-23

报告要点:

2020年初,农历春节前后新冠病毒在我国大爆发,中央及地方对此采取相应的严格管控措施,阶段性对全社会经济生产经营活动、居民生活消费及行为等均产生巨大冲击影响。此次疫情对TA产业链而言,整体冲击亦十分显著,但产业链各环节所受影响方式、体现差异十分显著。本次专题将主要讨论疫情对TA产业链各环节产生的主要影响体现,在疫情好转及管控政策积极转向的情况下后期的产业复工演变,并据此就疫情对TA需求量(聚酯产出量)产生的影响做出评估,最后对TA供需及库存演变路径做出预估分析。

1疫情冲击下的TA产业链影响观察

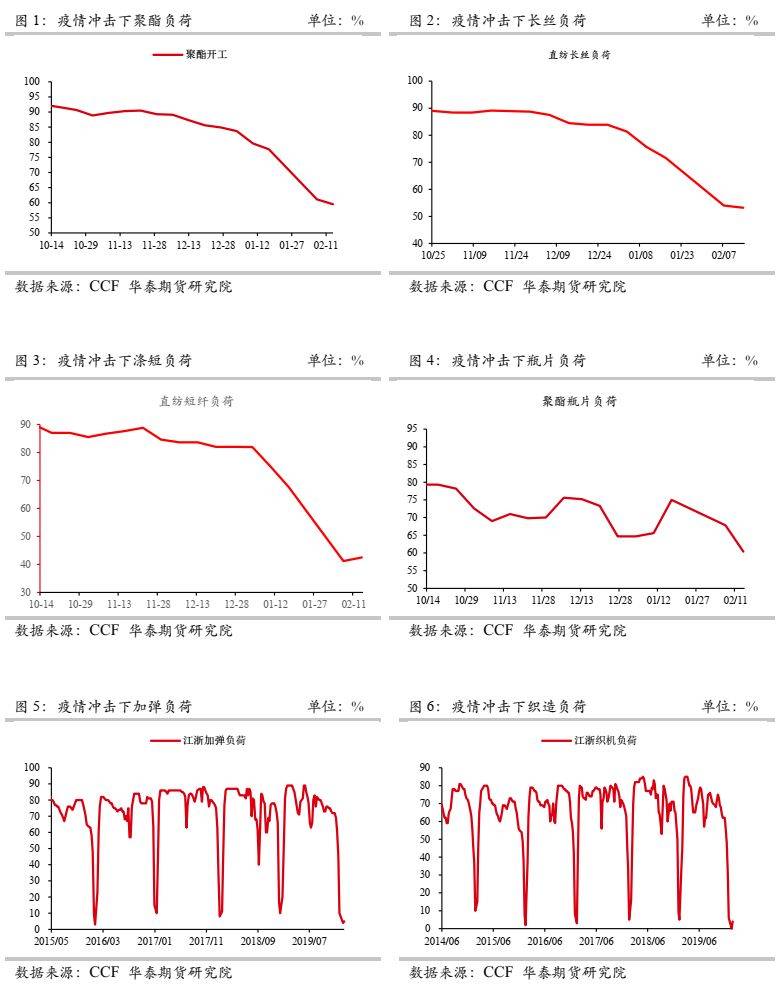

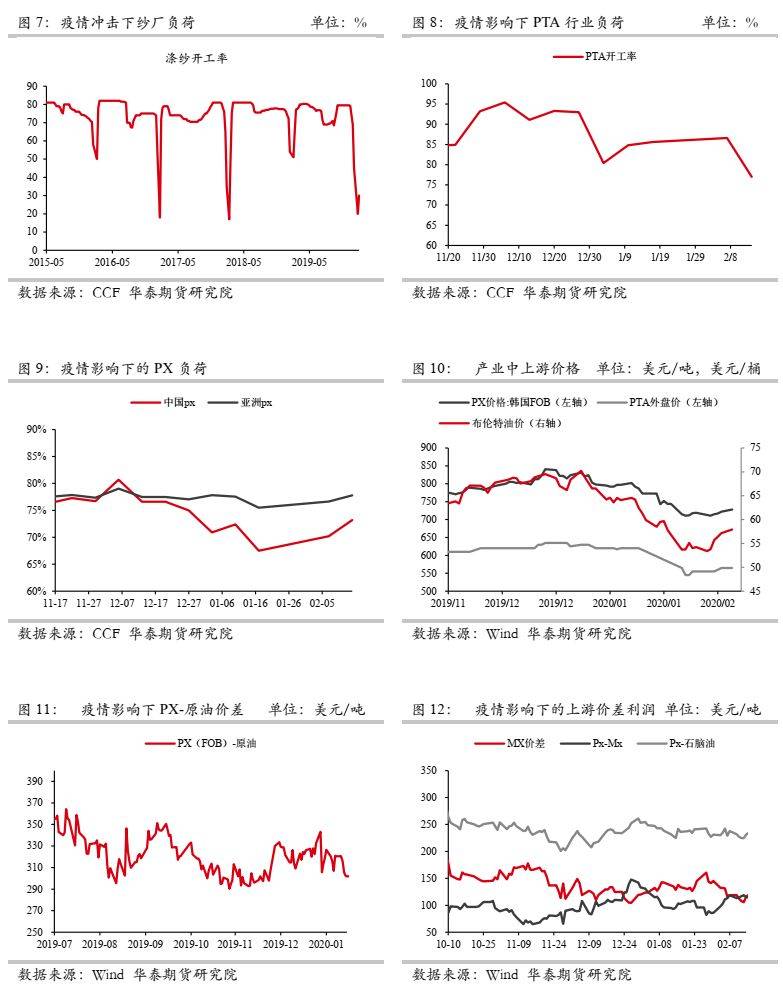

TA产业链的影响主要集中在对下游需求端的冲击,下游靠近终端环节多为中小微企业、工人用量众多,在中上旬之前受制疫情及严格的管控政策制约多处于停滞状态,如加弹、织造降至0附近。聚酯环节影响也较为显著,其生产直接影响程度在产业链中属中间类型、相较其下游而言要小一些,部分由于疫情及相应管制导致生产受到影响,但更多还是来自下游需求端停滞带来的产品库存销售压力而进行减停产。聚酯及其下游观察到的是负荷下降或者停滞,具体疫情冲击影响方式不同环节会有差异;其中,聚酯环节正常路径下春节期间负荷维持较高水平75%附近、1月底附近开始企稳然后进入快速回升通道,而疫情冲击后一方面大量计划在2月初开始重启的装置均纷纷大幅推迟,同时新增众多装置在1月底到2月中上旬进行减停;下游加弹织造及纱厂环节,正常路径下春节期间负荷也会降至极低水平,所以疫情冲击方面新停车的规模就有限,更主要是原本停产的企业复工大幅推迟。除此之外,疫情此次对纺服等终端消费的冲击亦较为严重,主要是冬季收尾及春季服装消费打击较大,其他占比较小的需求领域也因此阶段疫情及管制而受到负面影响。

产业链中上游的疫情影响方面,观察来看总体对TA及上游环节的生产直接影响有限,但间接影响则十分明显,需求端急剧收缩带来的库存异常高企压力导致这一阶段企业出现较显著的减停降负,不过也因此使得TA端负荷降负远不及下游、同时下降速度也表现相对缓慢一些。而TA产业上游PX等厂商生产直接影响观察来看亦很有限,目前更多的仍是来自于需求端下降预期的负面影响,其中由于TA减停力度远小于下游需求收缩力度,也使得PX在这一阶段面临的直接需求冲击相对更小一些,不过后期随着TA受制巨量库存压力大规模减产的是大概率、下游需求的收缩或对PX等上游的影响将进一步体现出来,即由于传导时滞而被滞后体现。就TA上游各环节来看,此次疫情的对成本端冲击目前更主要集中体现在对原油供需的阶段性负面冲击影响层面,油价重心的显著下移也带动上游价格及TA成本端重心的明显走低。

2下游需求端复工节奏及逻辑演变预估

随着疫情在2月中旬逐步出现改善迹象,国家中央及地方管控政策均发生显著变化,全社会生产经营活动近期逐步进入恢复阶段。对于TA产业链而言,集中体现在聚酯及下游的复工上,由于聚酯环节库存处于多年的最高区域,聚酯负荷后期总体恢复情况较大可能性对应下游复工节奏、时间上则滞后于其下游恢复进度,这也就意味着产业链复工进度核心在于聚酯下游的复产节奏上,对未来聚酯负荷演变节奏的预估关键在于对其下游的预估上。

根据接下来疫情与管控政策变化,接下来聚酯下游各环节的复工节奏预估为,本周(2月17日-2月23日),疫情进入逐步回落阶段,中央到地方管控政策亦加速向推动全社会(个别地方除外)复工复产转变,下游以缓慢复工为主、开工率呈底部缓慢回升之态;下一周(2月24日-3月2日),此阶段疫情进入高位快速回落阶段,持续有力政策引导下,群体恐惧逐步消退,复工逐步提速-下游开工加速恢复至中等或中高水平(如4.5-6成);3月3日-3月16日,此阶段疫情进入尾声阶段,积极政策引导累积下群体忧虑大部分消除,下游复工逐步接近正常水平(前一周6-7、后一周接近正常7-8),进入3月下旬附近聚酯下游全力转向生产经营。

相对应聚酯环节负荷恢复的进度预估为,本周(2月17日-2月23日)聚酯负荷低位徘徊后缓慢趋升(60-63%),预计下游采购缓慢出现、聚酯累库放缓,高位库存制约开工回升;下一周(2月24日-3月2日),聚酯负荷逐步提升负荷(64-68%),预计下游采购力度接近中等、聚酯库存趋于见顶,高位库存继续开工恢复速度(瓶片、短纤、长丝);3月3日-3月16日,聚酯负荷加速提升负荷(前一周69-77、后一周78-84%),预计下游采购处于中高水平以上甚至阶段性放量、聚酯高库存压力逐步缓解,聚酯负荷低位加速回升(短纤与瓶片有望更早回升到较高负荷、长丝或需要更长时间)。

最终聚酯产出影响及评估方面,疫情对一季度聚酯产出冲击预估接近150万吨,其中对2月聚酯产出冲击最严重、预估原较正常路径下降约100万吨至277-282万吨附近,3月聚酯产出预计继续受到显著影响、较原正常路径预估下降约50万吨至400万吨附近,预计一季度聚酯总产出将出现罕见的大幅负增长至-6%左右、与同期相比产量下降约70万吨。而聚酯年度产出总量受到的影响较可能明显低于一季度,一季度需求延后和积极的宏观政策较可能逐步发挥对经济总需求的提振作用,使得年度总需求损失明显降低;具体而言,对2020年度聚酯产出的预估较年初正常路径下调约1.5个百分点至5%附近,对应产出下降量约75万吨,其中上半年预计接近0、下半年中性预估同比增速在9%附近。

3疫情冲击后的TA供需及库存演变路径讨论

疫情冲击需求后,令原本就处于大幅累库阶段的TA雪上加霜,库存在2月就很快突破历史最高水平、之后连续创新高,整体库存预计在3月预计攀升至300-350万吨附近的极端区域运行。而3月以后,TA需求增长很难达到超出两位数的增速水平,匹配来看3月以后TA供应端没有显著的减产、库存会继续累积更谈不上高位去化。未来的TA供需演变,TA供应端进行持续大规模减产几乎成为必然的演变路径,背负这一超级库存TA产业价格利润目前中等亏损状态预计难以维持、行业利润较大可能会继续恶化。目前测算的所需减产规模力度来看,接下来的减产很可能成为历史级别超大规模减停,按高度集中路径-持续四个月标准看或需要达到月均1000万吨以上产能,若分布均匀则月均检修规模需要接近700万吨产能。这也意味着,接下来的减产要么是行业的大清洗、将竞争力弱的小装置通过亏损逼迫退出市场,这样的路径下行业竞争或将异常惨烈、各家厂商都可能面临着较为严重的亏损,潜在的优点则是有利于缩短本轮熊市周期的长度;另外一种路径则是两大寡头厂商领导下的TA全行业集体性大减产,这一方式的特点则是对短周期市场价格利润改善会很有利,但其实现的难度相当大、而且能维持的时间会比短,同时其会产生较大的潜在隐患、即令这一轮熊市周期变得更加漫长。

相应的TA价格走势而言,随着TA价格运行至历史性大底附近,价格的跌势整体来看也进入尾部周期;中期走势方面,主要走势特征将由前期的主跌节奏向震荡探底节奏转变,大级别的反弹这一阶段或难看到,也基于此对现货、03、05合约的近端价格中期走势持谨慎偏空观点;而远期09等合约,则是今年内大级别反弹时间窗口潜在对应的合约(Q2中期以后,潜在的集中性持续减产带来超级库存有效去化时段),在中线单边空单布局以及卖出保值布局等操作时需谨慎对待。

微信扫描下图添加好友:期货家( touhang1588),AA类公司只加1毛钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!