2020最低团购价:AA类期货公司全部品种只加1毛钱,量大加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

东海期货:PTA基本面不佳 长期可做空头配置

2020-03-23

2020-03-23

疫情加剧短期波动

A、下游:聚酯库存累积 终端复工艰难

17年前,一种由SARS冠状病毒引起的急性呼吸道传染病在人群中悄然传播,世界卫生组织将其命名为重症急性呼吸综合征,主要传播方式为近距离飞沫传播或接触患者呼吸道分泌物,可以说与此次新型冠状病毒的传播途径基本相同。

参考2003年SARS期间聚酯和纺织行业的表现,可以发现,行业景气度随着疫情发展出现相应变动。3—4月疫情严重,市场受到的影响也最大;5—6月,事态得到有效控制,生产活动逐步恢复。

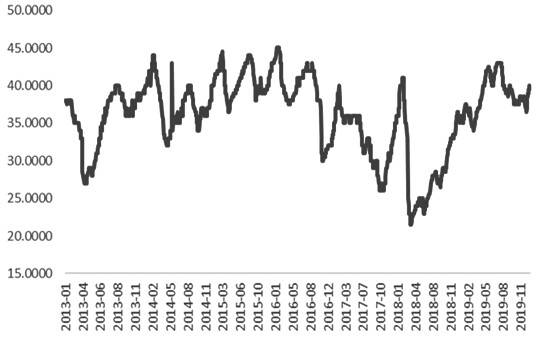

图为盛泽坯布库存(天)

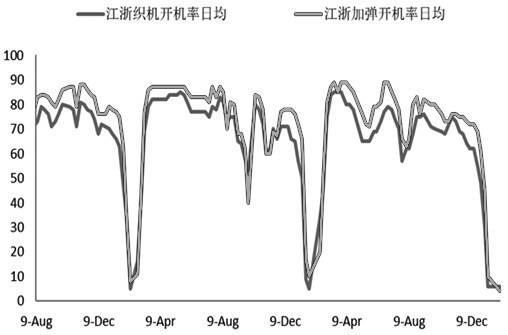

单看纺织集聚区盛泽,目前,当地坯布库存仍旧处于40天的高位。另外,CCF的数据显示,截至2月14日,江浙织机和加弹机开工率分别为4%和5%,持续在低位徘徊。往年,纺织厂会在正月初八至正月十五陆续开工,但今年情况特殊,复工推迟了2—3周。纺服行业为典型的人员密集型行业,相关部门密切关注,而这对一些中小型企业而言,生产进一步承压。此外,与其他行业不同,纺服成衣市场对销售时间有严格要求,如上新的春装若错过了3月的黄金期,则后续销售十分困难。春节期间人们减少外出,显然不利于成衣销售,累库将造成自下而上的产业链负反馈。从2003年服装鞋帽针织零售金额上看,疫情期间,数据同步下滑,而后市场逐步回暖,迎来一个小高潮。换言之,旺季有所推迟。据多个调研机构的反馈,目前,国内买家对订单无法准时交付表示理解,暂未出现太多取消现象,市场关注的是后续外需订单是否会部分流向东南亚。

图为江浙织机、加弹机负荷(%)

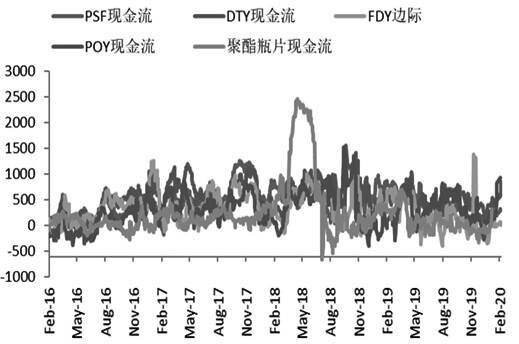

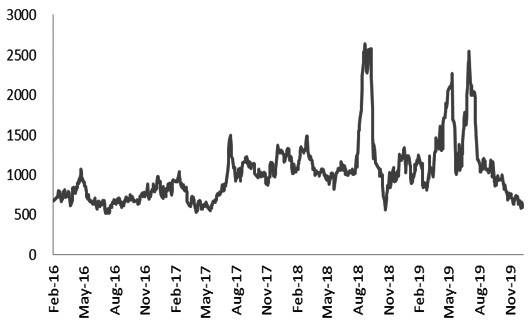

再看聚酯行业,主流产品现金流因成本压缩,处于中性偏高位置。也就是说,聚酯工厂并非不愿意开工,但为了控制疫情进一步蔓延,较为严格的复工标准及措施限制了其负荷提升速度。有机构统计,春节前一周聚酯工厂开工率为77.7%,春节假期的开工率在75%以下。聚酯工厂降负运行,而下游消费基本停滞,以至于聚酯主流产品库存在春节后持续累积。截至上周,POY、FDY、DTY库存分别为22.4天、22.2天和33.5天。实际上,在聚酯产业链中,下游话语权相对较小,利润容易被中上游抢夺。为了保住利润,近年来,一旦销售转差、库存超计划升高,厂家会立刻通过适当减产停工来缓解压力。当前,超出20天的库存水平已经达到聚酯工厂的心理黄线,虽然聚酯工厂整体开工率在60%,但后续存在进一步下滑的可能。

2020年是我国聚酯的投产大年,包括万凯(产能120万吨/年)、新凤鸣中益(产能60万吨/年)在内的9套装置计划投产,叠加2019年推迟投产的装置,聚酯产业链将迎来620万吨/年的产能扩张。届时,国内聚酯总产能将达到6300万吨/年。不过,2018年开始,聚酯行业步入产能扩张周期,至2020年,明显可以发现,产能增速已从前期的12%下降至8%。而PTA与EG在2020年即将迎来投产高峰,折算后的聚酯需求显然无法消化上游的庞大供应。此外,由于行业内部竞争加剧,而下游需求疲弱,聚酯产品现金流在2019年多次接近零,厂家对增产较为谨慎,有计划的延迟投产。参考2019年装置落地的实际速度,预计2020年的实际投产在400万—450万吨,特别是上半年,受到疫情扰动,厂家或会适度调整经营策略,新产能投放速度阶段性放缓。

图为聚酯产品现金流跟踪(元/吨)

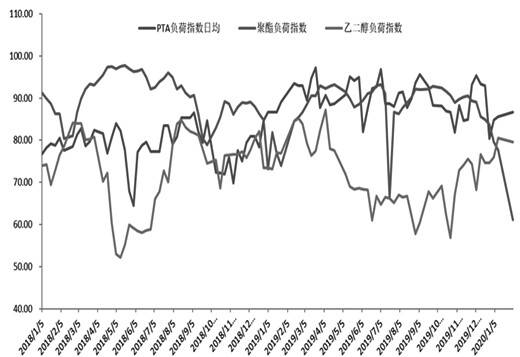

图为聚酯产业链各环节开工率(%)

B、自身:部分装置降负 总体供应充足

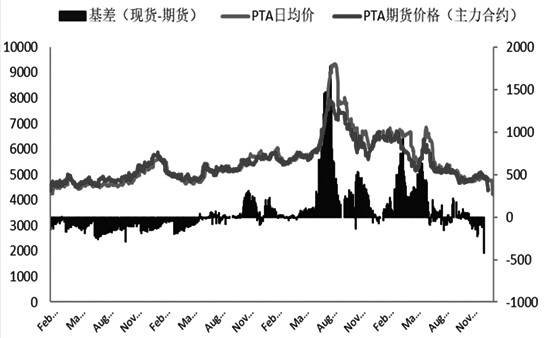

图为PTA基差跟踪 (元/吨)

相对于下游和终端,PTA装置受到疫情的扰动相对偏小。当前, PTA现货报价在4350元/吨,成交清淡,加工费在400—500元/吨。2019年全年,PTA加工费维持在700元/吨一线,但从行业发展角度看,2020年的加工费势必收缩。根据相关资讯,PTA新老装置的成本存在较大差异,从270元/吨到650元/吨不等,技术先进的新装置正逐步成为主流。2020年,计划投产的大型装置较多,技术革新带来的竞争将进一步压缩现货加工费,其合理波动区间预计在【400—600】。

2020年,包括恒力五期(产能250万吨/年)、新凤鸣二期(产能220万吨/年)在内的6套装置,共计1810万吨/年的新产能等待落地,如果算上2019年推迟开车的装置,2020年的产能增速将达到创历史新高的36%。不过,援引CCF的数据,当前,PTA装置开工率为77%,部分工厂为了保住利润,开始调整生产策略。福化工贸(产能450 万吨/年)、扬子石化(产能60万吨/年)、恒力石化4线 (产能250 万吨/年)、浙江利万(产能70 万吨/年)的装置都在降负运行,PTA装置降负现象增加。同时,部分装置甚至已经停车。不过,总体而言,PTA供应依旧充足。

从库存角度说,其实,2019年与2018年相比,PTA社会库存就已经从低位攀升至中位。一方面,停工装置复产,新产能投放,供应增加的压力不容忽视。另一方面,通过跟踪库销比数据不难发现,下游和终端对需求的反馈比较疲弱。目前,PTA处于超预期累库状态。据CCF的统计,2月初,PTA工厂、聚酯工厂、港口/码头、在途的库存占比分别为38%、38%、14%和10%,PTA工厂自身压力不断增大。下游因各种因素影响,停产多、复工慢,导致原料采购放缓,根据上下游的开工率计算,到2月底,PTA库存可能再增加60万—90万吨。

图为PTA现货加工费(元/吨)

C、上游:原油消费下滑 PX新装置投产

新冠肺炎疫情暴发以来,原油市场悲观情绪蔓延,内外盘同步下跌,随后出现小幅反弹。综合考虑此次疫情对原油市场的影响,看跌性抛售出于对需求端的悲观态度,更多是短期影响。疫情暴发以来,群众响应国家号召,减少出行,以阻止病毒扩散。援引百度地图的消息,全国累计共22个省/直辖市、166个市/县发出公共交通停运通知。部分省市全面停止跨省跨城客运。春节假期原本是出行的密集期,而此次疫情导致交通运输受阻,将对国内原油及成品油消费产生不利影响。由于无法预知疫情持续时间,只能参考SARS以及埃博拉期间原油市场的情况,部分研究机构认为,疫情将导致全球原油消费下降25万—70万桶/天,我们谨慎预计,短期国内原油需求会减少40万—60万桶/天。春季原本就处于炼厂季节性检修高峰期,需求本就疲弱,再加上疫情暴发,部分炼厂计划提前停车检修。以沙特为主的OPEC成员国,在新冠肺炎疫情暴发后倾向于深化减产60万桶/天,但由于俄罗斯态度犹豫不决,前几天的技术会议未能通过此项提议。

从持仓角度看,管理基金在布伦特原油期货中持有的净多单减少20.04%。洲际交易所的数据显示,截至2月11日当周,布伦特原油期货持仓量为2545195手,较前一周增加80231手;管理基金在布伦特原油期货中持有净多单274184手,较前一周减少68712手。这说明,资金仍旧不看好后市。

从结构来说,最近一段时间,国际原油远期结构由从backwadation转为contango,随后稍有修复。中东地缘政治局势再度紧张,在风险情绪集中释放后,油价可能出现超跌反弹,但若没有“黑天鹅”事件出现,则上行空间有限。

除了原油市场,延伸目光,再看PX市场。目前,CFR 中国PX价格约在740美元/吨,较春节前下滑近100美元/吨。油价下跌导致PX成本塌陷,PX自身基本面的压力也不断增大。最近两年,海内外PX装置集中投产,2020年一季度和四季度都有新装置落地投产,共涉及765万吨/年的产能。客观来说,2020年PX装置计划投产量不及2019年,但如果所有装置均顺利落地,那么截至年底,PX产能将达到3350万吨/年,这就意味着两年内国内PX供应量翻一番。再叠加高库存的问题,可以预计,后续PX价格大概率区间振荡,缺乏上行动力。

D、结论:供需矛盾突出 疫情影响短暂

近期,原油价格下跌后有所修复,布伦特原油目前运行在56美元/桶附近。美国原油产量处于1300万桶/天的高位,原油及成品油累库。如果前期由于政局动荡导致减产的利比亚恢复产出,加上美国原油的释放,即便OPEC宣布深化减产,这一缺口也基本会被填补。另外,OPEC未来的减产履约率很难保证。PX价格在不到一个月的时间里明显回落,加工差也处于收敛状态。可以说,上游对PTA的支撑效果有限。就PTA自身而言,工厂库存累积,开工情况值得跟踪。

近期,聚酯产业链的主要矛盾集中在下游及终端。参考百度地图呈现的春节前后全国旅客发运量数据,不难发现,大年三十以前,总人数基本与往年持平,但随后的返程人数,明显低于往年同期,这意味着还有很多人没有返回自己的工作岗位。最近,经常可以看到纺服市场发布推迟复工的公告。作为劳动密集型行业,要复工复产,面临很多现实压力。除了人员没有到位,在随后一段时间,企业还必须做好卫生安全保障,如提供防护口罩等。同时,物资的紧缺也导致部分开工申请无法得到审批。此外,物流方面也遭遇瓶颈,不像以往那么顺畅,成品运不出去、原料运不进来,显然不利于产业链的良性循环。

2020年是聚酯产业链的投产大年,PTA自身供需矛盾突出,基本属于空头配置品种,但近期受疫情影响,单边交易的风险偏大。结合油价及各环节加工费,预计判断,2020年PTA价格低位在4100元/吨。此次疫情导致PTA主力合约一度下滑至4236元/吨,但随后出现修复性上涨。逻辑上讲,近月合约受到疫情的冲击更大。再参考当年非典时期,5—6月疫情好转,市场订单推迟释放一定程度上利好远月合约。

值得高兴的是,在全国人民与医护人员的共同努力下,新冠肺炎疫情已经出现明显好转,新增确诊及疑似人数不断下降,我们有信心一定能够赢得这次战“疫”的胜利。国家日前已经开始倡导安全复工。援引江苏省人民政府新闻办公室发布的消息,截至2月16日,江苏规模以上工业企业已复工29230家,复工面达65%,高于全国平均水平15个百分点,在全国各省(自治区、直辖市)中位居前列,,特别是规模以上工业企业,复工数量约占全国的17%。另外,柯桥轻纺城也发布于2月18日复工的公告。后续来看,疫情进一步好转的话,下游的开工情况会继续改善。不过,如果下游没有根本好转,那么可能会出现倒逼上游减产的状况。届时,聚酯产业链会呈现阶段性供需双弱格局。随后两个月的时间里,建议投资者关注聚酯产业链的供需变动。

微信扫描下图添加好友:期货家( touhang1588),AA类公司只加1毛钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!