2020最低团购价:AA类期货公司全部品种只加1毛钱,量大加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

【华泰期货能源化工专题】下游复工慢,pvc基差仍将延续弱势

2020-03-23

2020-03-23

摘要

简要综述:疫情延后下游复工,2月需求下调至同比负增长,2月累库幅度加快;上游PVC降负持续时间以及出口增量预估有限,3月大概率是供需两增背景下仍延续快速累库,持续压制基差。

(一)疫情延后下游复工时间:各部委已采取财税扶持等多种举措鼓励支持受影响企业尽快复工复产,然而真实复工仍缓慢,根据V风数据,PVC下游负荷总体仍在30%以下,分地区看华北地区恢复最慢,市场预期下游明显提负时间点在2月底3月初。

(二)上游降负持续时间有限:2月上旬PVC企业深度降负,但主要原因并非氯碱低估值引起的减产保价(后文有对比氯碱利润与氯碱负荷的关系说明减产线不明显),而是煤矿复工慢导致的兰炭不足,导致了电石企业负荷不足,再导致外购电石的PVC负荷上不来,而目前电石开工已恢复;另一个前期降负的原因是物流不畅导致上游憋库,目前物流问题亦逐步缓解。2.25当周已看到PVC负荷小幅逐步回升。

(三)出口窗口打开后的出口增量有限:通过对比18年至今出口窗口打开时候的出口量,峰值在9万吨/月以内,并未能扭转3月平衡表累库的态势。

(四)结合3月平衡表累库的产业视角以及中国疫情逐步改善的宏观视角对基差、单边走势作出分析:基差受累库压制,单边价格则低点已现。

策略建议:(1)单边:氯碱估值低位背景下,随着疫情改善以及逆周期调节政策的加大,单边价格有见底反弹可能(2)基差:3月延续累库,持续压制基差,建议期现套利商在目前较低的负基差位置不过早地介入买现货抛期货的期现套行为。

风险:实际下游复工时间;上游工厂减产持续性;逆周期调节对基建及房地产复工的潜在刺激作用。

1疫情延后下游复工,下游负荷恢复缓慢

(1)2月上旬的未来复工预期仍慢:无锡、杭州等江苏浙江部分城市延迟至2月底复工。山东2月底前具备条件的企业全部恢复正常生产,然而复工条件较为苛刻,如临沂等其他城市复工条件为:储备企业员工足够的医用口罩(1个月用量)及相关的消毒隔离设施。复工预期慢,现实复工亦慢。

(2)2月11日高层传递复工加快的预期:领导人在北京防控工作中提到“要抓好在建项目复工和新项目开工,积极推动企事业单位复工复产,在金融方面支持企业渡过难关”,随后各部委已采取财税扶持等多种举措鼓励支持受影响企业尽快复工复产。

(3)实际下游负荷恢复仍缓慢:根据V风数据,2.21当周的华北下游开工率在5%(较历史同期21%低16%),华南下游开工率在18%(较历史同期68%低50%)。因此目前是复工预期快然而实际PVC下游复工仍偏慢,部分管材大厂复工时点仍在3月初。

2上游负荷低点已过

(1)春节后PVC开工率较节前开工率大幅下降7%,降负原因有以下几方面:

(a)原料兰炭、电石的问题:电石企业低负荷以及电石运力受限,倒逼外购电石区域的河北山东河南PVC工厂降负,而目前煤矿逐步恢复,兰炭供应恢复以及兰炭运力恢复,电石开工率逐步回升后,外购电石的PVC企业负荷低点亦已过,后续逐步回升。

(b)厂库憋库的问题:运力受限导致液碱憋库、运力受限导致PVC憋库,随着汽运运力的逐步恢复,该问题亦逐步得到解决。

(2)PVC负荷低点已过,逐步恢复:

外购电石法PVC方面:山东东岳12万吨/年,山东鲁泰化学36万吨/年,泰山盐化10万吨/年,河南昊华宇航40万吨/年,均已复工或陆续提负。

一体化电石法PVC方面:鄂尔多斯氯碱60万吨/年,宁夏金昱元50万吨/年均已陆续提负。

(3)PVC减产线不明显:

(a)氯碱综合毛利现状:外购电石的氯碱综合毛利用山东为代表,已打至历史低位,重新回到15年的水平。

(b)利润性减产经验不明显:历史上,春秋检季节性检修以外时期的氯碱减产线不明显,打至氯碱成本线就见到相应的减产行为并不明显。因此目前氯碱综合利润低位,仅从“估值”角度定义,而非“驱动”角度确认的供应长期缩减。

3出口增量有限

(1)东南亚季节性旺季:3月是东南亚溢价的季节性高峰,特别是印度溢价,随后进入4-5月逐步回落,6月进入雨季后正式进入淡季。因此近期印度为首支撑的高溢价,推动中国出口窗口持续开启。

(2)出口增量预估有限:目前出口窗口逐步打开,打开幅度接近18年以来的高点,对应出口峰值在9万吨/月,对比12月的出口量4.4万吨/月,增幅尚不足扭转3月平衡表累库的预期。然而后续继续跟踪出口窗口打开幅度,关注出口利润是否达到17年的历史高峰值,17年3月的出口峰值曾一度冲高至18万吨/月。

4平衡表展望3月持续累库,对应基差维持弱势预判

(1)平衡表展望:国产供应方面2月减产3月恢复,出口随出口窗口上调3月至10万吨/月附近,需求增速2月放负增长而3月恢复至正增速。得出结论为 2-3 月均快速累库。

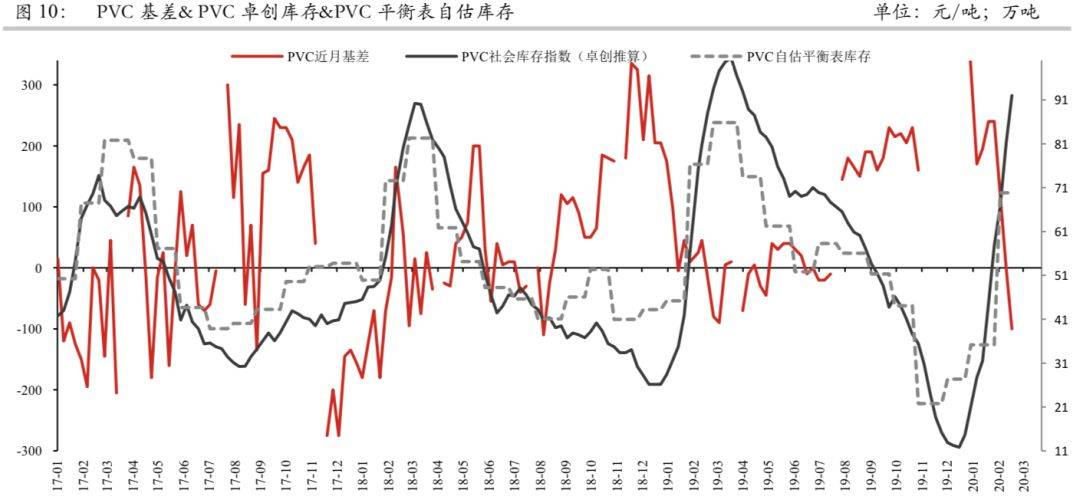

(2)历史PVC库存与基差走势呈现明显的负相关关系,以及基差策略分析:

(a)下图明显看出18年以来,PVC的库存走势与PVC基差存在明显的反相关关系,而后续3月平衡表仍延续累库预期,基差大概率维持走弱。

(b)但亦要注意反例,即18年初负基差过深导致期现套利商买现货抛期货锁住现货流动性,并且在18年3月开始传闻5月增值税从17%降至16%,更促使现货持有商在5月后才释放现货流动性。同样的19年3月高库存背景下,传闻4.1增值税从16%下调至13%亦促使现货持有商捂盘惜售导致了19年3月份高库存背景下的基差反弹。

(c)反观今年的情况,目前华东基差在-100元/吨附近,关于无风险交割窗口的成本测算,不含利息的仓储成本在-80至-120元/吨(非交割库和交割库),含利息在-200元/吨左右实现无风险交割,因此离无风险交割窗口的打开尚有一段距离。而今年有无增值税下调的政策性手段再一次实现高库存下的基差反弹这种反例的概率尚未知,因此建议期现套利商先不急在-100元/吨的基差参与期现正套,基差大概率维持在-160至-100元/吨区间,过早进场或亏仓储成本及利息成本,目前建议观望。从平衡表展望来看,基差大概率持续弱势,驱动弱;从估值来看,在-180至-200元/吨参与期现正套,其实是驱动不利,但是估值合适,博取复工超预期或者出口超预期导致的3月平衡表市场估算错误(目前概率不大),或者博取再度推出增值税下调政策促使基差反弹(目前概率未知)。因此目前不建议期现套利商参与做多的基差的期现正套,选择观望。

(3)单边走势的展望:

产业角度分析:基于平衡表判断3月仍是大幅累库,4月平衡表才正式进入去库拐点,驱动仍然偏弱;对应基差及跨期受压制,而单边判断则要加入宏观角度分析,特别是目前PVC估值历史低位的背景下,PVC的弹性更多属宏观扰动。

宏观角度分析:第一是疫情逐步改善带来的复工条件快速好转。第二是逆周期调节力度加大。货币政策方面MLF从3.25%降至3.15%;财政政策方面,财政部提前下达2020年新增地方政府债务限额8480亿元,加上此前提前下达的专项债务1万亿元,共提前下达2020年新增地方政府债务限额18480亿元,明显的通过基建投资稳经济的手段。整个商品板块有反弹修复估值可能。

因此综合产业及宏观分析:PVC估值低驱动弱,宏观逆周期调节力度加大,单边价格或逐步探底回升,但是单边价格探底回升的过程中伴随着基差走弱及跨期走弱。

微信扫描下图添加好友:期货家( touhang1588),AA类公司只加1毛钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!