2020最低团购价:AA类期货公司全部品种只加1毛钱,量大加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

英大期货2020年动力煤年报:价格重心下移并将企稳蓄势待发

2020-03-23

2020-03-23

摘要:

2019年动力煤市场在国家发改委取消煤电标杆上网电价改为实施“基准价+上下浮动”的市场化定价机制、重新提出“煤电联营”创新运作机制,能源局答复政协提案-《关于进一步做好煤炭清洁高效利用的提案》、国资委《中央企业煤电资源区域整合试点方案》、特高压建成投运步伐加快、铁路与港口调度和运力不断提升等政策导向下,确立了煤炭行业的发展方向;叠加动力煤优质产能快速释放、火电占比下降和电煤需求不足、库存高企、重点煤炭企业盈利能力大增、煤电能耗持续降低等因素,动力煤价格重心下移、但仍处于高位震荡整理格局。

2020年,动力煤市场仍然是产能相对过剩、电煤需求稳步下降的新常态,动力煤价格重心将继续下移;但国家煤矿安全监察局开展的为期三个月的煤矿安全生产集中整治活动和12月1日国家发改委印发《国家发展改革委员办公厅关于推进2020年煤炭中长期合同签订履行有关工作的通知》,将改变供需宽松格局、稳定煤价;作为2020年煤炭行业发展主基调的“要稳基础、优产能,切实抓好煤炭兜底保障”要求,煤炭供给将有序释放;而煤电联营、煤电资源整合的实施和高效清洁利用举措的创新落地,将赋予大型煤企在优质产能有序释放和定价上拥有更大的话语权,动力煤价格将企稳并蓄势待发。

2020年期货服务实体经济的创新举措将围绕“创新推动基于产融协同的服务实体经济的“产融协同金融综合解决方案”产品的创新发展和实际运用”而展开,进而破解“实体经济巨大的风险管理需求与衍生品市场的服务手段、服务方式、服务能力严重不足的矛盾”和“过去30年形成的适合单一封闭商品期货的工作思维、工作习惯、工作能力还不够适应多元化、开放发展新形势的矛盾”,真正实现“期货与现货”两个市场连通和“金融与产业”的协同。

一、2019年度行情回顾

数据来源:Wind,英大期货

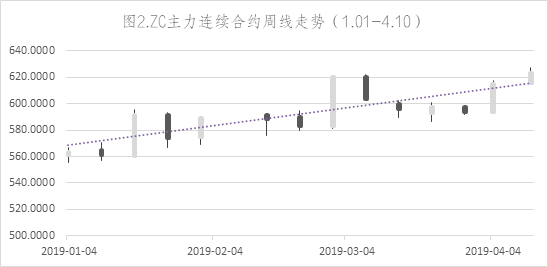

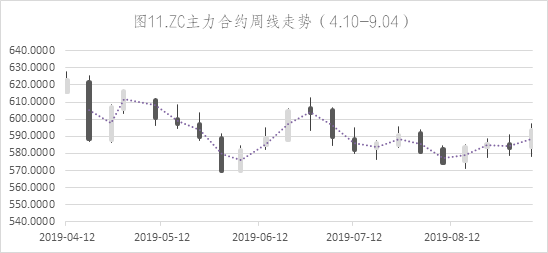

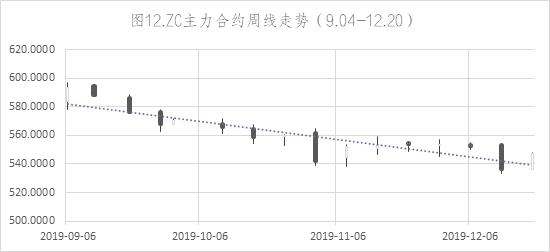

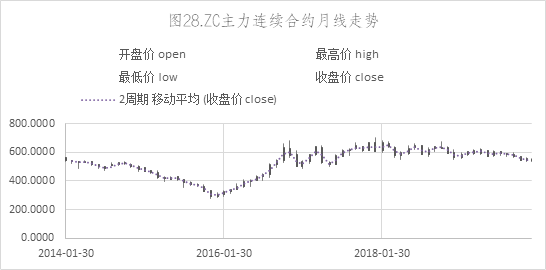

2019年动力煤期货价格处于533.4-627.6元/吨的价位区间波动,最高点出现在4月10日、最低点出现在12月13日。价格重心(年度均价)由去年底的618.03元/吨下移至12月26日的581.28元/吨,重心下移36.73元/吨。2019年的动力煤行情基本上经历了1-4月供给不足主导的宽幅震荡上涨、5-9月需求不足主导的震荡横盘整理和9-12月库存高企主导的单边震荡下行三个阶段行情。

截至2019年12月26日,动力煤主力连续合约收于550.0元/吨,全年最高价为627.6元/吨,最低价为533.4元/吨,全年下跌11.6元/吨,跌幅为2.07%。

(一)第一阶段上涨行情回顾

2019年1-4月初动力煤的宽幅震荡上涨行情,主要是由于春节前后晋陕蒙煤矿主产区发生两次重大的矿难事故,导致主产区、特别是陕西榆林地区春节前煤矿提前放假停产,节后复产缓慢所致的动力煤供给不足,加之2月份澳煤通关时间延长,进一步加剧了高卡煤的紧缺格局。在社会用电量和火电发电量平稳增长的背景下,一季度的行情主要是供给逻辑主导的一波上涨行情。

数据来源:Wind,英大期货

数据来源:Wind,英大期货

表1.原煤产量明细 单位:万吨

月份 | 1-2 | 3 | 4 | 合计 |

产量 | 51367.10 | 29835.30 | 29429.00 | 110961.00 |

增幅 | -1.5% | 2.7% | 0.1% | 0.6% |

数据来源:Wind,英大期货

2019年初供给方面受陕蒙煤矿安全事故、节后复产缓慢导致煤炭生产低位运行,叠加安全检查、煤管票严格管控等,1-4月份原煤累计110961万吨,同比增长0.6%。供给不足现象凸显。

(2)煤炭进口

数据来源:Wind,英大期货

表2.煤炭进口明细 单位:万吨

月份 | 1 | 2 | 3 | 4 | 合计 |

进口量 | 3350 | 1764 | 2349 | 2530 | 9993 |

增幅 | 19.5% | -15.6% | -10.34% | 13.6% | 1.7% |

数据来源:Wind,英大期货

因国家提高进口煤炭检验标准,导致在1月份进口大幅增长之后快速下降,1-3月份累计进口煤炭7463万吨,与上年同期相比降幅为1.8%;1-4月份累计进口煤炭9993万吨,与上年同期相比增长1.7%。加剧了煤炭供给不足的压力。

(3)运力与运量

数据来源:Wind,英大期货

表3.煤炭铁路运力明细 单位:车

月份 | 1 | 2 | 3 | 4 |

装车量 | 61059 | 63863 | 63593 | |

增幅 | -10.14% | -3.74% | 6.91% |

数据来源:Wind,英大期货

在港口和铁路运力与运量方面,因加大治理公路超载力度、大秦线检修等因素,运量维持在低位运行。其中到车辆在4937-7906车之间、卸车量在5283-7726车之间。煤炭运送保障能力不足。

2.动力煤需求稳步增长

(1)全社会用电量

数据来源:Wind,英大期货

表4.全社会用电量明细 单位:万千瓦时

月份 | 1 | 2 | 3 | 4 |

用电量 | 61718.2 | 48911.8 | 57318.6 | 55336.6 |

增幅 | 0.00% | 7.18% | 7.50% | 5.84% |

数据来源:Wind,英大期货

全社会用电量快速增长,拉动煤炭消费需求快速增长,进而拉动煤价上涨。

(2)火电发电量

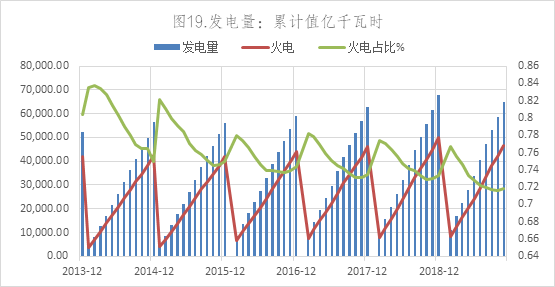

伴随全社会用电量的提升,全国发电量大幅提升,而火电发电量占比更是处于全年高位,煤炭需求快速增长,拉动煤价攀升。

数据来源:Wind,英大期货

表5.发电量与火电发电量明细 单位:亿千瓦时

月份 | 1 | 2 | 3 | 4 |

发电量 | 10981.9 | 16747.4 | 22198.0 | |

火电量 | 8426.7 | 12658.2 | 16553.6 | |

占比 | 76.73% | 73.00% | 71.43% | |

当月同比 | 1.7% | 2.0% | 1.4% |

数据来源:Wind,英大期货

(3)沿海六大发电集团日均耗煤量

数据来源:Wind,英大期货

表6.沿海六大发电集团月耗煤量明细 单位:万吨

月份 | 1 | 2 | 3 | 4 |

月耗煤量 | 2178.09 | 1378.12 | 2061.03 | 1911.88 |

日均耗煤量 | 70.26 | 49.22 | 66.48 | 63.73 |

增幅 | -6.98% | -14.87% | 4.2% | -5.32% |

数据来源:Wind,英大期货

沿海六大发电集团日均耗煤量的大幅减少与特高压西电东送密切相关,在电煤消耗整体增加的同时,体现在沿海六大发电集团月度耗煤同比大幅下降。

3.动力煤库存低位运行

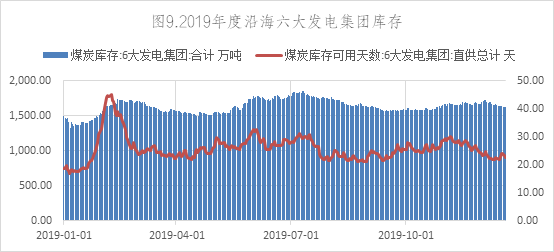

(1)沿海六大发电集团库存

数据来源:Wind,英大期货

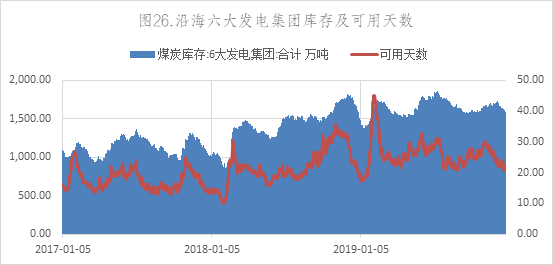

沿海六大发电集团库存在4月10日以前处于全年的最低区间位,库存下降刺激煤炭价格上涨。

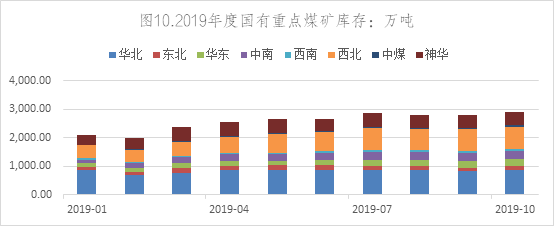

(2)国有重点煤矿库存

数据来源:Wind,英大期货

表7.国有重点煤矿库存明细 单位:万吨

月份 | 1 | 2 | 3 | 4 |

库存量 | 2104.21 | 1991.38 | 2388.18 | 2544.76 |

数据来源:Wind,英大期货

国有重点煤矿库存1-4月份处于1991.38-2544.76万吨之间,且处于全年的低位,刺激煤炭价格的上涨。

总之,1-4月初,煤炭供给不足、需求旺盛、库存下降,叠加治理超载、提高进口煤炭检验标准、安全检查、煤管票严控、大秦线检修等因素,动力煤出现了宽幅震荡上行的价格走势。

(二)第二阶段震荡整理行情回顾

2019年4-9月份动力煤处于需求不足主导的价格宽幅震荡、横盘整理、重心下移格局。主要是春节过后陕西政府陆续发布了7批煤矿复产名单,其中4月18日第五批煤矿复产名单发布后,榆林地区95%以上的产能已经批复生产了,至6月份产能基本恢复,煤炭供给稳步快速增长;动力煤需求不足,特别是二季度火电增速基本为零、水电快速增长,库存持续高位运行等基本面因素,叠加极端天气-台风、治理超载、成本倒挂、区域煤炭就地转化量增多等因素,决定了动力煤共需由紧张向相对平衡转变,且7月份成为供需转变的节点,供给开始大于需求,价格变化逻辑从供应主导逐渐向需求主导转变。

数据来源:Wind,英大期货

1.动力煤供给恢复

(1)原煤产量

表8.原煤产量明细 单位:万吨

月份 | 4 | 5 | 6 | 7 | 8 |

产量 | 29429.00 | 31239.4 | 33335 | 32222.7 | 31602 |

增幅 | 0.1% | 3.5% | 10.4% | 12.2% | 5% |

数据来源:Wind,英大期货

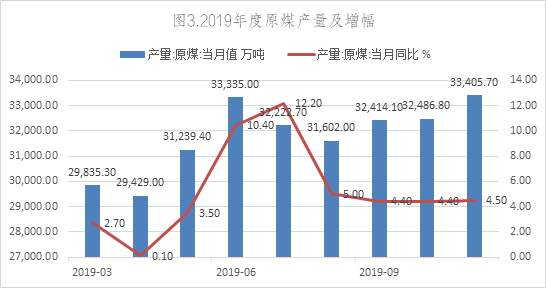

由图3和表8可以看出,2019年4-9月初,优质煤炭产能迅速释放,并于6月创出年内产量的新高,煤炭供给由不足转向供需趋于平衡,动力煤价格高位震荡整理、重心下移。

(2)煤炭进口

表9.煤炭进口明细 单位:万吨

月份 | 4 | 5 | 6 | 7 | 8 |

进口量 | 2530 | 2746 | 2710 | 3287 | 3292 |

增幅 | 13.6% | 19.13% | 6.44% | 13.23% | 16.24% |

数据来源:Wind,英大期货

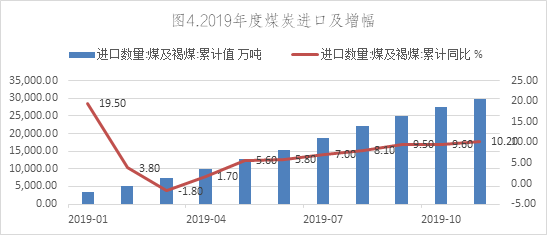

由图4和表9可以看出,4-8月份煤炭进口持续快速增长,平均增幅13%以上。4-8月累计进口煤炭14565万吨,供给端的煤炭由偏紧走向宽松。进而影响动力煤价格重心下移。

(3)运力与运量

表10.煤炭铁路运力明细 单位:车

月份 | 4 | 5 | 6 | 7 | 8 |

装车量 | 63593 | 66665 | 68041 | 67524 | 64380 |

增幅 | 6.91% | 5.83% | 6.56% | 5.47% | 2.21% |

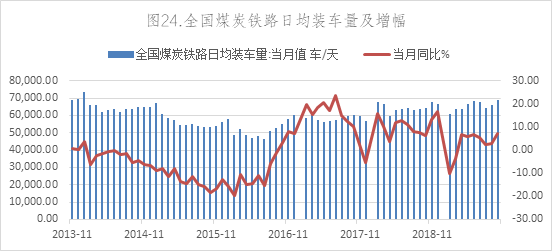

数据来源:Wind,英大期货

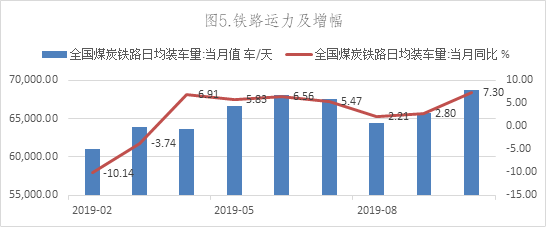

由图5和表10可以看出,在港口和铁路运力与运量方面,进入4月份铁路装车量开始高位运行。装车量维持在63593-68041车之间。煤炭运送保障能力不断提升并保持稳健运行。

2.动力煤需求不足

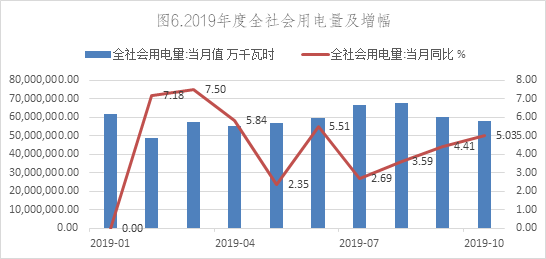

(1)全社会用电量

表11.全社会用电量明细 单位:万千瓦时

月份 | 4 | 5 | 6 | 7 | 8 |

用电量 | 55336.6 | 56648.44 | 59870 | 66716.54 | 67704.40 |

增幅 | 5.84% | 2.35% | 5.51% | 2.69% | 3.59% |

数据来源:Wind,英大期货

由图6 和表11可以看出,全社会用电量总量稳步增长,但增幅在2.35-5.84%之间波动,但由于水电等占比提升,对拉动动力煤消费需求增长影响较小。

(2)火电发电量

由图7 和表12可以看出,伴随全社会用电量的提升,全国发电量大幅提升,但火电发电量占比开始持续降低,并在低位68.54-71.43%之间徘徊,煤炭需求增速放缓,动力煤价格处于震荡整理、价格重心下移格局。

表12.发电量与火电发电量明细 单位:亿千瓦时

月份 | 4 | 5 | 6 | 7 | 8 |

发电量 | 5440.2 | 5589 | 5833.9 | 6573.1 | 6682.4 |

火电量 | 3886.2 | 3830.6 | 4051.9 | 4562.5 | 4728.5 |

占比 | 71.43% | 68.54% | 69.45% | 69.41% | 70.76% |

当月同比 | 1.4% | 0.2% | 0.2% | 0.1% | -0.1% |

数据来源:Wind,英大期货

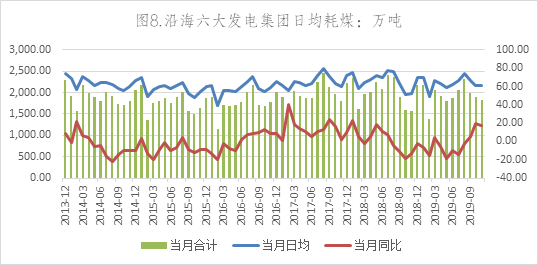

(3)沿海六大发电集团日均耗煤量

由图8和表13可以看出,沿海六大发电集团月耗煤量的大幅减少、并保持大幅的下降,除与特高压西电东送密切相关外,还与火电发点占比下降密切相关。沿海六大发电集团月度耗煤同比大幅下降,直接制约价格的上涨,动力煤价格处于高位震荡、重心下移过,程。

表13.沿海六大发电集团月耗煤量明细 单位:万吨

月份 | 4 | 5 | 6 | 7 | 8 |

月耗煤量 | 1911.88 | 1814.37 | 1877.56 | 2067.26 | 2314.16 |

日均耗煤量 | 63.73 | 58.53 | 62.59 | 66.69 | 74.65 |

增幅 | -5.32% | -18.9% | -10.12% | -13.85% | -2.24% |

数据来源:Wind,英大期货

3.动力煤库高位运行

(1)沿海六大发电集团库存

由图9可以看出,沿海六大发电集团库存在4月-9月4日以前处于全年的最高区间位,库存高位波动运行、刺激煤炭价格震荡整理、价格重心下移。

(2)国有重点煤矿库存

由图10可以看出,国有重点煤矿库存4-8月处于逐步增加、并创年内新高的格局,整体库存处于全年的高位,库存的震荡高位运行,直接导致动力煤价格高位震荡整理、价格重心下移。

总之,4-9月初,煤炭供给相对充裕、需求不足、库存上升,动力煤市场开始由供给不足主导的上涨行情开始转向需求不足主导的高位震荡、横盘整理、重心下移的阶段性行情,动力煤市场价格处于高位震荡整理、价格重心下移的走势。

(三)第三阶段单边下跌行情回顾

2019年9-12月份动力煤市场,在供给快速增长、需求不足双重驱动下导致的高库存成为动力煤价格单边下跌的核心因素。迎峰度夏在新能源高增长的背景下火电被严重挤压,同比增速维持在0增速附件;四季度电煤需求进一步萎缩,需求严重不足;原煤产能释放维持较高的增速和进口煤数量超预期增加,加剧了煤炭供给大于需求的格局,煤炭供需开始进入宽松格局;在供给保持较高增速和需求严重不足的双重因素驱动下,中下游库存开始被动累积、逐步升高,库存峰值提前一月出现并不断创出新高,至11月中旬已近1亿吨左右,高企的中下游库存成为动力煤价格单边下行的主导因素,加之澳煤进口成本较低,加剧了价格下行的格局。

数据来源:Wind,英大期货

1.动力煤供给充裕

表14.原煤产量明细 单位:万吨

由图3和表14可以看出,2019年9月份以后煤炭供给保持在4.4-4.5%的增速稳步增长,月度产能释放在11月份再次创出新高。至11月底原煤总产量达到340721.3万吨,按此增速测算至年底原煤总产量会达到37.6亿吨以上,超出2018年原煤产量2亿吨以上,煤炭供给充裕。

(2)煤炭进口

表15.煤炭进口明细 单位:万吨

月份 | 9 | 10 | 11 |

进口量 | 3029 | 2569 | 2078.1 |

增幅 | 20.49% | 11.13% | 10.85% |

数据来源:Wind,英大期货

由图9和表15可以看出,9月份开始煤炭进口快速增长,且保持了10%以上的高速增长,截止11月底,煤炭进口总量已经达到29929.6万吨,超出去年全年进口总量28123万吨的1806.6万吨,累计增速达到10.2%。煤炭进口的增长加剧了煤炭供应充裕的格局,较低的进口价格又加剧了煤炭市场价格的下行。

(3)运力与运量

由图5可以看出,在港口和铁路运力与运量的大幅提升,提升了煤炭的供应保障能力。

2.动力煤需求不足

(1)全社会用电量

表16.全社会用电量明细 单位:万千瓦时

月份 | 9 | 10 | 11 |

用电量 | 60195774 | 57903158 | |

增幅 | 4.41% | 5.03% | 4.7% |

数据来源:Wind,英大期货

由图6和表16可以看出,全社会用电量保持较高速增长。

(2)火电发电量

由图7和表17看,伴随全社会用电量的提升,全国发电量大幅提升,但火电发电量占比处于全年低位,火电增幅徘徊在0.5-1.6%之间,煤炭需求缓慢增长。

表17.发电量与火电发电量(累计值)明细 单位:亿千瓦时

月份 | 9 | 10 | 11 |

发电量 | 52967.3 | 58741.7 | 64796.4 |

火电量 | 38019.6 | 42041.4 | 46522.1 |

占比 | 71.78% | 71.57% | 71.8% |

当月同比 | 0.5% | 1.1% | 1.6% |

数据来源:Wind,英大期货

由图8和表18可以看出,沿海六大发电集团月耗煤量的大幅提升与进入冬季的季节性需求密切相关,但并没有导致电煤需求的实质性提升。

表18.沿海六大发电集团月耗煤量明细 单位:万吨

月份 | 9 | 10 | 11 |

月耗煤量 | 1992.8 | 1906.16 | 1836.35 |

日均耗煤量 | 66.43 | 61.49 | 61.21 |

增幅 | 5.21% | 19.28% | 17.01% |

数据来源:Wind,英大期货

3.动力煤库存高企

(1)沿海六大发电集团库存

由图9可以看出,2019年9-12月,沿海六大发电集团库存处于历史高位,并在1600万吨以上平稳运行,高库存成为新常态。

(2)国有重点煤矿库存

表19.国有重点煤矿库存明细 单位:万吨

月份 | 9 | 10 |

库存量 | 2811.2 | 2900 |

数据来源:Wind,英大期货

由10和表19可以看出,国有重点煤矿库存9-12月份处于2811.2-2900万吨的历史高位,万吨之间,压制煤炭价格的上涨。

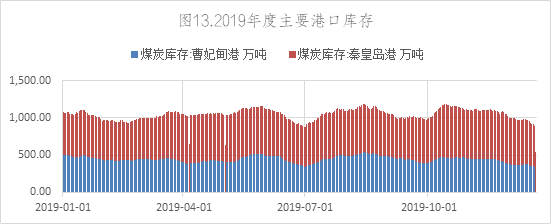

(3)主要港口库存

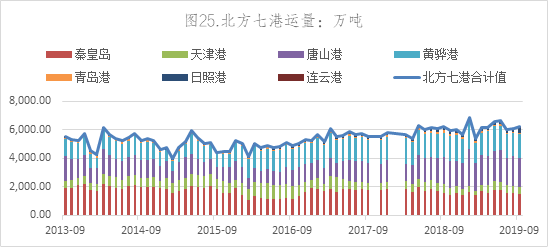

如图所示,主要港口曹妃甸和秦皇岛港这两个港口煤炭库存全年始终维持在873-1187.6万吨之间,港口高库存成为常态。

数据来源:Wind,英大期货

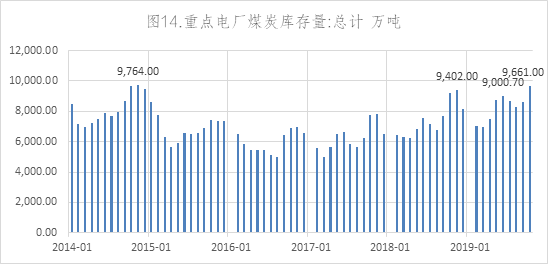

(4)重点电厂库存

数据来源:Wind,英大期货

重点电厂库存进入6月份以后,一直维持在8300万吨以上,10月份达到9661万吨,电煤保障能力不断提升。

总之,9-12月,在煤炭供给充足、需求不足的双重因素驱动下,煤炭库存高企,叠加煤炭优质产能的快速释放,在全社会用电量保持稳步增长的同时,火电发电量增速低位运行,导致煤炭库存高企,直接助推动力煤价格的下行。

二、2020年度行情展望

(一)供需“宽松”新格局

1.供给充裕的现状

数据来源:Wind,英大期货

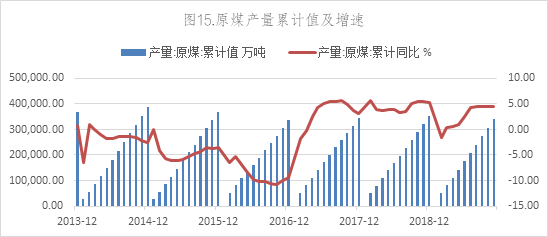

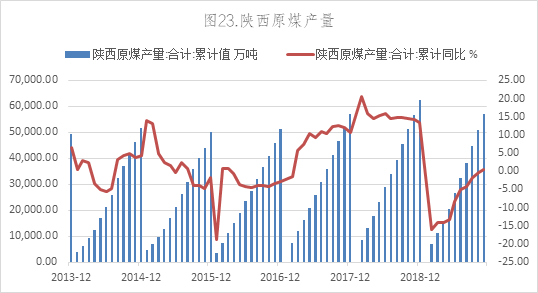

2019年1-11月全国原煤产量累计值为340721.00万吨,同比增长4.5%;较去年同期原煤产量321413.8万吨增长了19307.2万吨;4.5%的增幅较去年同期的5.4%下降了0.9个百分点。

(2)动力煤进口量

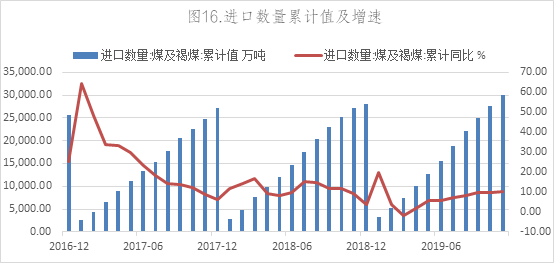

2019年1-11月份,煤炭进口累计29929.6万吨,同比增加10.2%。已超出2018年全年进口量(28123.00万吨)1706.6万吨。

数据来源:Wind,英大期货

2.需求持续低迷

(1)全社会用电量稳步增长

数据来源:Wind,英大期货

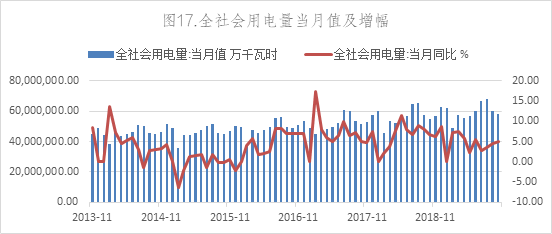

2019年1-10月份,全社会用电量累计为59232亿千瓦时,同比增长4.44%。11月保持了4.7%的增幅

(2)火力发电量增速放缓

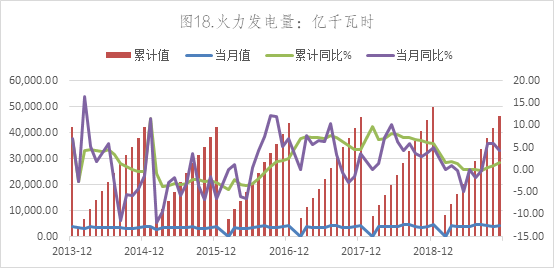

2019年1-11月份,火电累计发电量为46522.00亿千瓦时,同比增长1.6%(其中,11月份,火电发电量为4325.00亿千瓦时,同比上涨4.4%),火电发电量增速低于发电总量增速3.4%的1.8个百分点,电煤需求慢于行业发展增速。

数据来源:Wind,英大期货

(3)火电量占比下降

2019年1-11月份,火力发电累计发电量占整体发电量累计的71.798%;较上年底的73.32%下降了1.422个百分点;而2108年火电累计占比较2017年下降了0.16个百分点。火力发电占比在逐年下降,电煤需求逐年减少。

数据来源:Wind,英大期货

3.供需宽松格局

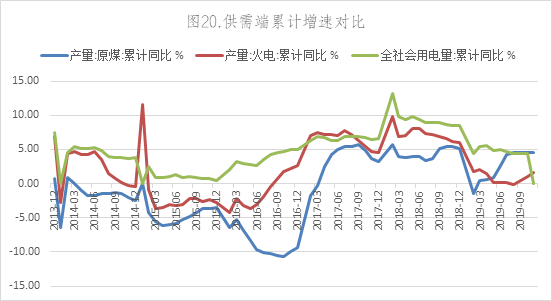

在煤炭优质产能快速释放、需求增速缓慢的背景下,煤炭供需关系已于2019年6月份开始由紧张转向宽松。从供需端累计增速对比图就可以看出。

数据来源:Wind,英大期货

4.煤炭产能集中度提升

截止2019年11月份,“三西”煤炭产量占中国原煤产量已达75%以上,120万吨/年以上规模煤矿产能最新占比已达75%以上。煤炭集中度的提升,有利于煤炭行业站在更高的政治站位,更好的服务国民经济发展。

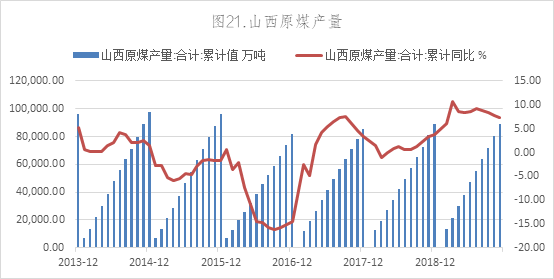

(1)2019年1-11月份,山西省原煤产量为88774.8万吨,同比增长7.3%。

数据来源:Wind,英大期货

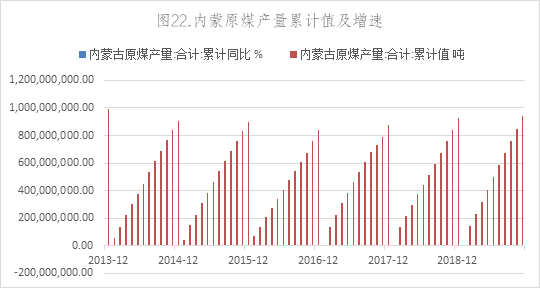

(2)2019年1-11月份,内蒙古原煤产量为94413.2万吨,较去年同期增长9.4%。

数据来源:Wind,英大期货

(3)2019年1-11月份,陕西省原煤产量为56982.6万吨,较去年同期增长0.4%。

数据来源:Wind,英大期货

4.煤炭行业5.29与11.26发布联合倡议

(1)倡议的主体不同

5月29日是中国煤炭工业协会和煤炭运销协会联合发布的;而11月26日是国家能源投资集团等11家动力煤企业发起的倡议。

(2)背景不同

5月29日是基于煤炭安全稳定供应关系国民经济发展全局,目的是迎峰度夏用煤高峰期保证煤炭稳定供应,维护市场供需基本平衡,且当时动力煤主力合约结算价为587.8元/吨;而11月26日则是基于煤炭安全稳定供应、煤价保持平稳走势关系国民经济发展全局,目的是迎峰度冬用煤高峰期巩固煤炭供给侧结构性改革成果,此时动力煤主力合约结算价为553.2元/吨。

(3)倡议主题不同

5月26日倡议的是保供应、保安全、稳市场、讲诚信;而11月26日倡议的是保供应、保安全、保民生、稳运行、稳市场、稳价格、讲诚信、守合同、共发展。

可见,此次倡议书是站在保民生、稳运行的政治高度,在煤价下行背景下提出稳价格和守合同、共发展的行业发展愿景。

5.“托管经营”和“以销定产”方式的创新

(1)托管经营

12月6日晚间山西焦煤与山煤集团签订了战略合作框架协议,将在煤矿和选煤厂的托管方面开展长期合作。

根据战略合作框架协议,山西焦煤将组织专业化队伍对山煤集团具备托管条件的煤矿和选煤厂的安全、生产、技术实施全面管理。双方同意以业务发展需求为导向,建立人才联合培养与交流合作机制,在各自优势业务领域互派干部和青年员工轮岗挂职、交流学习,共同推动企业发展。

(2)以销定产

12月18山煤集团董事长赵建泽表示,2020年,山煤集团将变革生产方式、营销方式、管理体系,全面推行“以销定产”,稳步推进全过程全方位质量管理,实施“菜单式”生产,提供“个性化”服务。

山煤集团的“托管合作”与“以销定产”的创新运作模式,将为煤炭行业转变生产方式和经营模式、创新发展起到带头和推动作用,并将助推整个行业的健康发展。下一步将延伸至煤炭与金融机构在“风险托管”、“市值托管”方面的战略合作。

基于以上的分析,2020年煤炭市场供需宽松的格局要站在更高的政治站位上去思考,首先是具有持续宽松的能力,这是煤炭供给侧结构性改革的重大成果;其次可以实现“优质产能快速释放”向“优质产能有序释放”转变;三是可以实现优质产能按需释放的转变。所以2020年煤炭供需宽松格局要从政治的高度去发展、去思考,并不是一定会继续快速释放。

(二)2020年切实抓好煤炭兜底保障

12月16日,全国能源工作会议在京召开。国家能源局确定2020年能源工作重点:要强统筹、重执行,切实抓好能源战略规划编制实施;要稳基础、优产能,切实抓好煤炭兜底保障;要优布局、盯重点,切实抓好清洁能源发展和消纳等。其中明确要求,深刻认识煤炭的基础性保障作用,持续做好煤炭清洁高效利用这篇大文章;国家能源局将继续稳基础、优产能,切实抓好煤炭兜底保障。

1.煤炭供给总量的保障

基于目前的煤炭优质产能释放的进程,煤炭供给总量的兜底保障功能已经实现。

2.煤炭需求结构的供给保障

煤炭需求结构的供给保障通过进一步优化和提升铁路和港口、汽运能力,强化运送能力的提升是可以实现的。

数据来源:Wind,英大期货

全国煤炭铁路日均装车辆由8月份的64380车/天增长1306车/天至65694车/天,运送能力明显提升。

数据来源:Wind,英大期货

全国煤炭港口运量由8月份的6116.8万吨增长100.4万吨至6217.2万吨,港口运送能力明显提升。

3.煤电调峰载荷的保障

(1)高库存成为新常态

数据来源:Wind,英大期货

沿海六大发电集团及重点电厂库存高企已成为新常态,这也是火电发挥调风载荷功能的必然要求,更是使命担当和保障。

(2)特高压稳健运营的保障

10月18日国家电网信息,2019-2020年是国内特高压线路设备交付的高峰期,目前,国网特高压“四交五直”工程已经全部启动,准东-皖南1100千伏特高压及苏通1000千伏特高压交流GIL综合管廊工程建成投运;“十三五”期间,后续特高压工程分三批建设“五交八直”、“四交两直”、“三交一直”等等。

11月份跨区域送电量为424.555亿千瓦时,同比增长3.94%。较去年同期增幅的14.44%回落10.5个百分点。1-11月全国跨区域送电量累计为4940.51亿千瓦时,累计同比增长11.98%。较去年同期增幅的13.43%回落1.45个百分点。

伴随特高压工程的竣工投运,将彻底改变火电的发电结构和方式;彻底改变煤炭的贸易结构,体现贸易端的动力煤产能过剩将日益突出;保障电力调风载荷的需要。

数据来源:Wind,英大期货

4.煤炭价格底线的保障

目前的价格水平处于2016年底的水平,考虑“煤”和“电”两个市场稳健发展的需要,对于煤炭行业来说必然有一个价格保底的需求,基于目前市场状况煤价重心将下移,但幅度不会太大,应该在30-50元/吨左右。2020年的价位区间应该在500-600元之间波动。

数据来源:Wind,英大期货

总之,从能源局2020年重点工作安排中要求切实抓好煤炭兜底保障看,煤炭优质产能将有序释放、煤价应在绿色区间运行。

(三)煤电市场化与煤电联营

1.煤电价格市场化

(1)煤电市场化价格形成机制确定

8月26日,李克强主持召开国务院常务会议,会议决定从2020年1月1日起,取消煤电价格联动机制,将现行标杆上网电价机制,改为“基准价+上下浮动”的市场化机制。

(2)发改委印发《关于深化燃煤发电上网电价形成机制改革的指导意见》

10 月24日,发改委网站消息,发改委印发《关于深化燃煤发电上网电价形成机制改革的指导意见》。指出,为稳步实现全面放开燃煤发电上网电价目标,将现行燃煤发电标杆上网电价机制改为“基准价+上下浮动”的市场化价格机制。基准电价按当地现行燃煤发电标杆上网电价确定,浮动幅度范围为上浮不超过10%,下浮原则上不超过15%。

2.神华模式的煤电联营

(1)发改委能源局力促煤电联营

10月8日国家发改委、能源局印发《关于加大政策支持力度进一步推进煤电联营工作的通知》(发改能源[2019]1556号)

煤电联营是以资本为纽带,煤炭、电力生产企业通过资本融合、兼并重组、相互参股、战略合作、长期稳定协议、资产联营和一体化项目等方式,构建“利益共同体”。此次通知中明确了“煤电联营的方向、煤电联营的实现形式-煤电一体化和交叉持股及并购整合、重点发展坑口煤电一体化、优化推进中东部省份煤电联营、支持北方地区清洁取暖项目煤电联营、支持异地煤电交叉持股、鼓励并购整合实施煤电联营等,并配备相关政策支持措施”。

煤电联营是在探索中国神华与国电电力并购整合为国家能源投资集团成功经验基础上再次提出的,是自2016年的《关于发展煤电联营的指导意见》、2018年的《关于深入推进煤电联营促进产业升级的补充通知》之后的第三次提出,这一次方向更明确、方式更具体、政策扶持更坚决。这也是彻底解决位于产业链上下游的煤炭和电力两大产业“顶牛”现象的有效办法之一,更是推进电力市场化的重要举措之一。

(2)福建出台推进煤电联营工作方案

12月11日福建日报发布,为优化煤电产业资源配置,提高能源安全保障水平,省发改委、工信厅日前联合制订《福建省关于进一步推进煤电联营工作方案》。具体激励政策包括:进一步提高煤电联营项目煤炭产能指标折算比例,支持煤电联营煤矿释放优质先进产能;提升煤电联营发电机组利用效率,对煤电一体化项目、煤电企业相互持股比例达到30%以上的项目,根据全省发用电及电力电量平衡情况,适当增加发电小时数;鼓励通过混合所有制改革方式开展煤电联营等。

3.“煤电联营”变“煤电联赢”

2018年国家电投纳雍电厂与众一金彩黔矿业公司签订煤电联营战略合作协议,探索“电力代加工”煤电联营新模式(合同约定,2019年众一金彩黔保证纳雍电厂二厂电煤供应,二厂完成发电量34亿千瓦时;每发一度电的上网电价,电厂只收几分钱的加工费,其余是煤矿的电煤成本。),“煤电联营”初步实现了“煤电联赢”。在这种电价涨、电煤价格涨,电价跌、电煤价格跌的模式下,实现了双方都有保障,利益共享、风险共担,实现了双赢。

4.煤电资源区域整合

11月30日,国资委下发《中央企业煤电资源区域整合试点方案》,将甘肃、陕西、新疆、青海、宁夏5个煤电产能过剩、煤电企业连续亏损的省区,纳入第一批中央企业煤电资源区域整合试点。这是面对火电产能过剩、连续亏损格局而强势动用央企力量、发起的史上最强力的煤电资源整合行动。具体整合方案为,由华能牵头甘肃省、大唐牵头陕西、华电牵头新疆、国电投牵头青海、国家能源集团牵头宁夏。整合目的是:通过区域整合优化资源配置、淘汰落后产能、减少同质化竞争、缓解经营困难,促进健康可持续发展。

本次资源整合试点从2019年开始启动,试点时间三年左右。试点整合目标为:力争到2021年末,试点区域产能结构明显优化,煤电协同持续增强,运营效率稳步提高,煤电产能压降四分之一至三分之一,平均设备利用小时明显上升,整体减亏超过50%,资产负债率明显下降。

总之,煤电联营、煤电价格市场化机制形成和煤电资源区域整合的创新实践,将化解煤电行业存在的顽疾,推动煤价和电价市场化的创新发展,并将助推煤与电两大行业的创新发展、可持续发展和稳健发展。

(四)清洁能源与高效清洁利用

1.能源局关于政协1901号《关于进一步做好煤炭清洁高效利用的提案》的答复。

10月能源局关于政协1901号提案答复如下:科技部会同有关部门正研究部署面向2030年的煤炭清洁高效利用重大项目,力争到2030年在煤炭清洁燃烧与高效发电方面,实现燃煤发电净效率突破50%,每年累计节煤8亿吨标煤、减排CO2约20亿吨;燃煤发电机组实现20%-100%调峰,对可再生能源并网消纳支撑能力显著提升;掌握百万吨碳捕集利用与封存成套技术。

煤电清洁高效利用的提案的落实,将大大降低电煤的需求,届时煤炭产能过剩将尤为突出。

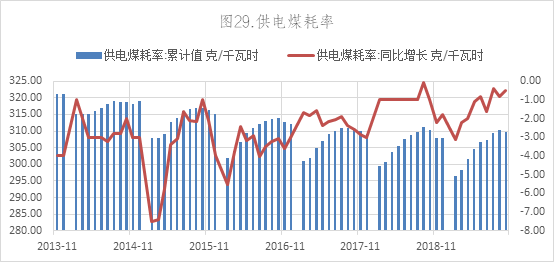

2.我国煤电耗能最低记录再次刷新。

12月11日央视网发布,华电莱州发电厂4号机组,日前顺利通过168小时满负荷试运行,每度电的煤耗达到253克,刷新了我国百万千瓦机组煤耗最低纪录。机组可实现一键启停,各项排放指标,只有国家燃气机组排放标准的三分之一。

数据来源:Wind,英大期货

总之,煤炭清洁高效利用和降低煤电耗能指标是煤炭行业和电力行业创新发展的必然要求,也是煤电两大行业可持续发展的必然之路。必将引导行业降低煤耗、清洁高效利用和清洁能源的创新发展。

三、2020年1季度行情预测

2020年一季度动力煤市场可能是供给主导的一波上涨行情的再现。

(一)供给趋紧

(二)需求稳步增长

四、2020年市场关注点与操作策略

(一)2020年市场关注点

1.供给方面

2.需求方面

3.库存方面

4.季节性气候变化

5.进口政策变化及导向

5.政策方面

6.资本化运作方面

7.产品与服务创新方面

(二)操作策略

1.机构避险策略

2.投机策略

3.咨询服务策略

微信扫描下图添加好友:期货家( touhang1588),AA类公司只加1毛钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!