2022最低团购价:AA类期货公司全部品种只加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

【中财期货】每日晨会焦点—20191204

2020-03-23

2020-03-23

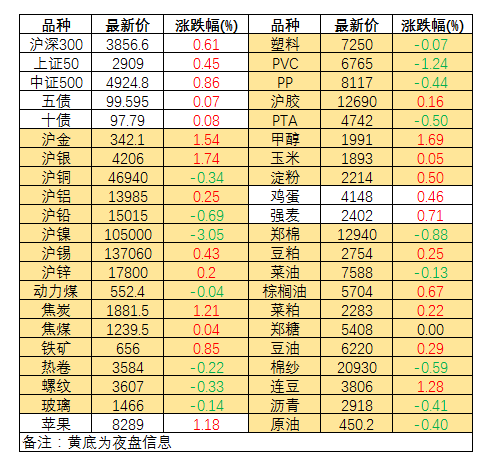

行情数据

宏观金融篇

金银:特朗普表示,即使达成部分协议也没有时间表,并暗示在明年美国总统大选之后可能达成任何协议,美元美股走弱,贵金属走强。我们认为,处在当前的周期位置,投资者难对经济预期持续改善,同时中美贸易磋商进展不及预期顺利,因此后期贵金属易涨难跌。市场波动将明显加大,会利好避险资产。而从走势来看,美股与美元可能面临下跌。建议偏乐观看待贵金属,多单持有。

国债:11月制造业PMI回升幅度超预期与财政部提前下拨1万亿地方政府专项债并督促尽快落到项目上短期利空期债,但猪价回落、资金面宽松、货币政策边际宽松则利好期债,另外中美贸易磋商进展不及预期顺利,股市疲软,避险因素也利好期债。中长期看,经济下滑的趋势很难逆转,货币政策宽松为大方向,因此利率下行趋势不变,且仍有较大空间。T走势来看,当前处于周线级别上涨。建议多单持有。

有色建材篇

锌:12月3日SMM 0#锌锭均价18270元(10),1#铅均价15350元(-150);LME锌库存59200(+0%)吨,铅库存67125(+0%)吨;投资建议:伦锌开始回落,沪锌支撑不在,短期沪锌震荡偏弱。目前锌整体显性库存仍偏低,但锌矿加工费处于高位,锌矿供应向好,冶炼厂开工率逐步提升,锌锭产量维持高位,当前下游需求一般,基本面偏弱。中期锌矿供应增加及冶炼产能将继续释放,操作上建议前期高位空单继续持有,18000以下逐步离场。

镍:截止至晚间11点30分,沪镍2002合约下跌2.13%,报106000元,不锈钢2002下跌0.11%,报13990元,伦镍下跌1.9%,报13450美元。镍价大幅下跌,钢价小幅震荡。镍价破位,市场恐慌情绪将加剧。短期镍价处于跌势之中。

煤焦钢篇

铁矿:现货市场整体活跃度尚可,贸易商出货较为积极,早间贸易商报价较昨日持稳,议价空间基本在5元以内,收盘后交投情绪有所减弱;钢厂方面河北区域、山东区域询盘活跃度尚可,高品粉矿询盘较多。日照港61.5%PB澳粉车板价655元/湿吨(+2)。最近一期,四大矿商发运至中国的量小幅回升,样本钢厂库存小幅回升。11月底各地再次启动重污染预警,高炉开工率或将有所下降,对铁矿石采购或有放缓。未来关注在高利润刺激下采暖季政策的执行情况,短期铁矿石或随钢材震荡运行。

动力煤:秦港Q5500现货收于549元/吨(0)。产地方面,近期安全环保检查持续,矿区产量受限,加之北方及西北地区降温,供暖需求有一定提升,周边电厂及热电厂采购较好。陕西地区部分煤矿出货良好,价格上涨10元/吨。内蒙地区煤价整体稳定,个别优质矿区拉煤车增加,价格小幅探涨。港口方面,北方港口煤炭库存下降明显较快,港口询货主要集中在低卡煤种,贸易商心态和情绪也有所好转,报价坚挺,但市场整体成交冷清,整体市场煤价偏稳。进口煤方面,月初部分电厂有招标下月进口煤,对价格上有一定支撑,但目前国内市场需求一般,进口商对年底最后一月操作相对谨慎。下游方面,当前港口及电厂库存高位震荡,仍以兑现长协煤拉运为主,关注当前供暖季电厂供耗存情况以及12月煤电长协谈判后续。目前,六大发电集团日耗69.55万吨(-3.12),库存1726万吨(+3)。环渤海三港库存1212万吨(+4)。

焦煤焦炭:焦煤焦炭:港口焦煤库存降,焦化厂焦煤库存增,钢厂焦煤库存降,焦化厂开工降,澳煤美元报价升,蒙煤下跌,山西矿难安检略有加强,短期国内主焦煤现货偏稳运行。焦炭港口库存微降,焦化厂库存降、钢厂焦炭库存增,钢厂开工率小增,短期焦炭现货稳。期货盘面上,需求稍有转弱钢材现货有见顶回落迹象,山西山东矿难安检有所增强焦煤有止跌迹象,焦化环保及去产能稍有加强,煤焦开始去库,若供给端不发生较大缩量库存未去至较低水平前,煤焦维持震荡态势略偏弱,但也需重点关注山东河北去产能是否严加执行。

能源化工篇

关注本周5-6日的OPEC+会议,短期消息驱动油价变动,波动率增加。

燃料油: 12月02日高硫380燃料油现货新加坡FOB中间价为209.59美元/吨,较上一工作日环比下降14.41美元/吨,新加坡高硫380燃料油近一月纸货在12月02日价格下降14.82美元/桶,录得209.3美元/桶,新加坡高硫380现货升贴水0.3,环比下降0美元/吨。BDI指数上行,12月02日数据为1568。11月27日,新加坡渣油库存录得2178.4.万桶,环比增长95.4万桶。燃料油市场受到IMO2020政策影响加大,主要高硫燃料油的需求走弱,且近期油轮运费的增加,部分企业推迟安装脱硫塔,也会导致对高硫燃料油需求的减少。中东地区在夏季用电高峰结束后,或会加大向新加坡的燃料油运输。受到成本端原油的压制,且现货升贴低位徘徊,或与IMO2020政策的不确定性影响投资者情绪,看弱12月份合约有关,预计燃油价格短期震荡运行。

沥青:截止12月03日,国产重交华东、华南、华北、西北和西南地区现货价格分别为3200、3300、3100、3600和3380元/吨,现货价格维持不变。昨天2006合约沥青价格收至2934元/吨,华东现货价格与12月03日沥青收盘价的基差为266元/吨。上周综合开工率下降2.4%至40.2%,库存下降3.12%至36.41%。华东及华南地区虽然主力炼厂沥青价格持稳,但继续保持优惠政策,且当地地炼以及贸易商出货价继续下跌。后期南方地区需求释放有限,部分需求有减少可能,在北方价格下行带动下,南方沥青价格也有望进一步下调。

甲醇:昨日甲醇窄幅波动,重心小幅上移,MA2001合约收于1973元/吨。现货方面,午后太仓甲醇市场气氛胶着。太仓现货报盘1935-1940元/吨自提,午后太仓小单现货成交在1940元/吨附近自提。山东南部甲醇市场整理为主,当地主力生产企业出厂报价2040元/吨;临沂地区报价2000-2020元/吨(未含增值税)。近期部分沿海地区低价货源流入,整体不温不火。内蒙古地区甲醇市场波动不大。北线地区报价1900-1920元/吨,出货有待观察;南线地区部分报价1930元/吨,出货有待观察。近期现货价格仍然较为坚挺,对盘面价格形成一定支撑,且上周港口库存继续去化,现货压力有所减弱,再加上临近交割面临移仓或离场的情况,短期内预计01合约下跌空间有限。但后市来看,12上旬甲醇进口货源到港量将明显增加,而MTO装置开工率继续提升幅度有限。此外,西南地区天然气制甲醇装置计划1月中旬停车,停车时间为1个月左右,而往年是12月底停车至2月底,今年停车时间晚于预期,且停车时间也减少,年底前国内甲醇供应缩量有限。综合来看,后期甲醇去库力度或将减弱,预计甲醇呈震荡偏弱走势。

聚烯烃:昨日聚烯烃期货延续走高。现货方面,期货延续高开,部分石化上调价格,商家心态向好,部分随行试探小涨。终端询盘积极性不高,按需采购居多。华东地区LLDPE价格在7200-7500元/吨,再生PE价格6100-6200元/吨,华东市场拉丝主流价格在8200-8400元/吨,山东地区粉料主流成交在7900-7950元/吨,丙烯市场主流成交6920-6950元/吨。粉料价格对现货价格支撑减弱。库存方面,截至11月29日,国内PE库存环比11月22日下降4.59%,其中上游生产企业PE库存环比下降,PE样本港口库存环比下降,样本贸易企业库存环比下降。国内PP库存环比11月22日下降7.12%。其中石化企业库存下降,贸易商库存上升,港口库存持平。国内前期检修装置陆续重启,中期新产能投产压力不减,需求不振,中期仍维持偏弱观点。但近期原油强势,加之年尾备库行情或有启动,近期或呈震荡整理态势。

PTA:周二PTA在原油带领下冲高回落。现货端买气尚可,现货商谈在01合约+基差10元/吨附近成交。日内聚酯产销好转,聚酯买盘积极性提升,远月货源成交改善,后点价为主,主港现货成交01合约+基差10~15元/吨,非主流货源在01合约-基差10元/吨附近成交,部分货源成交在4740-4755元/吨附近。供应方面,上周行业开工率继续上升至93.2%,环比上涨8.3个百分比;新凤鸣 220 万吨装置两条线上周均已开车,恒力250万吨预计年底投产。需求端,织造开工率64%,较上周下滑4个百分点,周二江浙涤丝产销局部较好,主要是POY的宁波市场和局部FDY工厂,至下午3点附近平均估算在140%左右。总体看PTA开工率较高,库存上升,预计短期震荡偏弱。

乙二醇:周二MEG在原油带领下再次大涨。现货端市场商谈一般。目前现货报4805-4810元/吨,递4790-4800元/吨,商谈4800-4805元/吨,下午几单4790-4810元/吨成交。华东一套50万吨/年的MEG今日装置停车,预计检修时长在一个月附近。需求端聚酯负荷上周略有下滑1.2个百分比,预计12月将继续下行,终端织造加弹开工率也开始转弱,不过基本面来看对PTA压力大于MEG。短期内,MEG由于成本支撑以及库存大幅下降仍有一定支撑,在库存拐头向上累库之前近月合约震荡偏强看待,05合约依然偏空。本周关注MEG港口库存变动。

PVC:库存去化幅度继续收窄(-1.6万吨),华东现货强势,累库时点继续推迟,预计本周主力延续高位震荡。上游检修基本结束,周供应环比预增1.1万吨,无新增检修披露;进口方面,亚洲货源进口利润继续提升至242元/吨,三年高位,美国货源于12月15日前到港的利润有574,考虑物流时间和投机性进口等因素,这部分货源或有限;需求方面,南北价差走强100至高位,关注北材南下10%左右的北方货源。价格走势:上个交易日V01合约减仓下行,运行区间6810-6915,收于6810(-1.38%),01-05月差+305(-45)。常州SG-5报价7150-7260元/吨,广州现货7280-7320,预售低180。供需数据:11月28日PVC企业开工率75%(+1.3%)。11月29日,库存环比降18%,同比低50%。PVC地板出口维持弱势,但出现在最新一轮贸易排除清单中,利好远期需求,10月出口34.9万吨,环比+0.6%,同比+16%。成本端,电石价格处于底部,表明PVC复产进度并不快,当下边际产能利润创三年同期新高。

农产品篇

白糖:现货方面,南宁现货价5735元/吨(-20)。国际方面,印度19/20榨季糖产量预计为2700万吨,出口量400万吨,泰国19/20榨季糖产量预计下跌250万吨至1200万吨。国内方面,开榨进度加快,19/20榨季截至本周结束,广西开榨糖厂51家,同比增加32家,11月开榨糖厂产能合计42.61万吨/日,同比增加25.28万吨/日。新糖供应量充裕,现货价格有所下跌。2019年10月我国进口食糖45万吨,同比增加11万吨,环比增加3万吨。目前进口利润仍较高,预计进口量仍将维持增长,糖价上行压力较大。

棉花:现货方面,新疆棉现货价13000元/吨(-30)。北半球处于棉花收获加工旺季,供应端相对充裕。国际市场预计2019年全球棉花产量2655-2670万吨,同比增幅2.6%-3.9%,消费量2645-2620万吨,增幅放缓至0.27%-1%。国内方面,据国家棉花市场监测系统数据显示,2019/20年度全国棉花产量预计584.3万吨,同比下降4.29%,处于近5年均值水平。截至11月22日,全国新棉采摘完成98%,累计交售籽棉折皮棉539.2万吨,累计加工皮棉327.2 万吨,销售皮棉92.5万吨,短期季节性供应逐渐增加。由于市场采购放缓,轧花厂库存增加,郑棉仓单量快速上升,截至11月22日,郑棉仓单较上周增加7.9万吨至59.3万吨。下游需求仍维持弱势,终端服装内外需市场下滑,10月我国纺织品服装出口额为同比下降1.67%,贸易战第一阶段谈判不确定性较大,棉价仍将维持弱势。

鸡蛋:现货方面,全国主产区鸡蛋价格小幅震荡,部分地区小幅上涨,均价4.50元/斤,销区北京涨、上海涨,产区湖北、东北局部地区涨,走货情况一般,目前终端需求一般,南方销区销售稍快,蛋商采购相对谨慎,预计近期鸡蛋价格或企稳,短期内涨幅空间不大。期货方面,鸡蛋主力合约05合约盘中震荡上涨,收盘至4148点(-24),回落0.58%;盘中持仓显示,成交下降,持仓大幅增加,日线级别来看,企稳,盘中显示鸡蛋合约之间主次转化已经完成,05合约已转化为主力合约,基本面上,前期持续的非洲猪瘟带来持续的外溢影响,对整体鸡蛋消费的支撑,最近鸡蛋价格弱势调整,淘汰鸡价格继续处于历史较高位,适龄老鸡淘汰节奏加快,新上育雏和青年鸡仍无法及时增加产能,带来供给的短暂缺口,加上春节临近,蛋价易涨难跌。建议交易者基本面上关注淘汰鸡淘汰进度,注意合约之间进入近月交割月前仓位变化,保持回调企稳后做多操作思维。

微信扫描下图添加好友:顺势而为( Lx175201),AA类公司只加1分钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!