2022最低团购价:AA类期货公司全部品种只加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

【华泰期货金融期货专题】外资和长线资金跑步进场,或开启A股投

2020-03-23

2020-03-23

报告摘要:

2019年资本市场改革加速,证监会党委会议提出,在融资端加强改革的同时,在投资端采取更多措施。大力发展权益类基金,推动完善中长期资金入市的制度安排。今年A股改革加速,9月份QFII以及RQFII投资限制放开,中长期资金进入A股被鼓励。

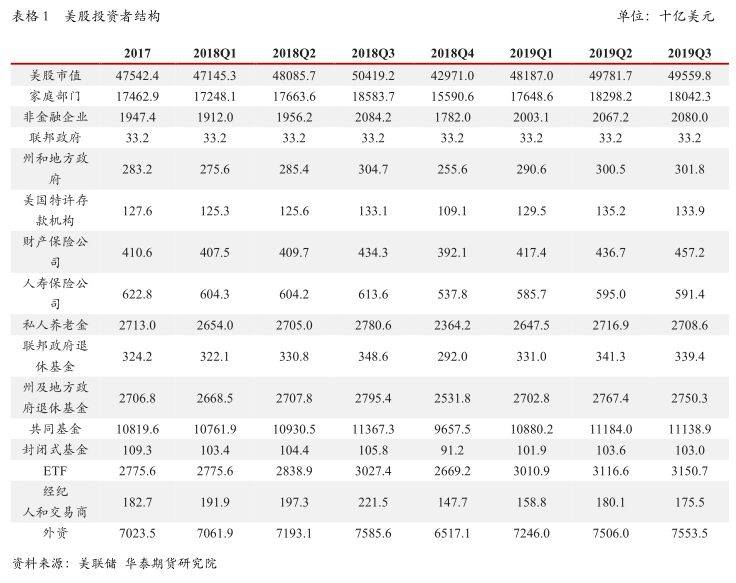

美国股票市场较为成熟,美国股市目前的持有情况可大致分为机构+散户,其中散户主要对应的是家庭部门,截至2019年三季度末,美股市值为49.56万亿美元,以散户为代表的家庭部门(Household sector)在三季度持仓市值仅占美股的36.41%。

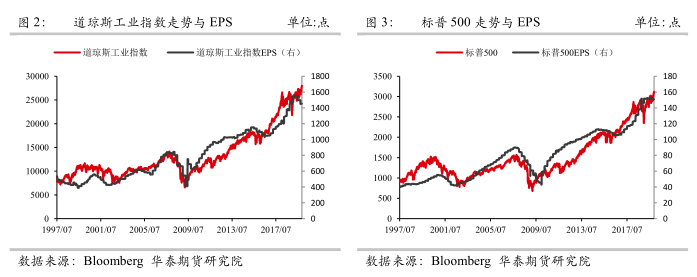

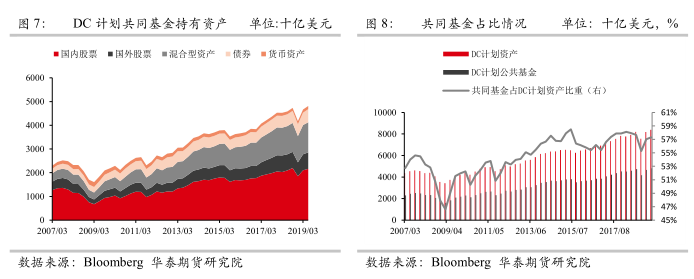

美国的雇主养老保险计划分为待遇确定型(DB模式)以及以个人账户为基础的缴费确定型(DC模式),20世纪80年代之后,以个人账户为基础的缴费确定型计划(DC计划)迅速发展,逐渐开始取代DB计划。

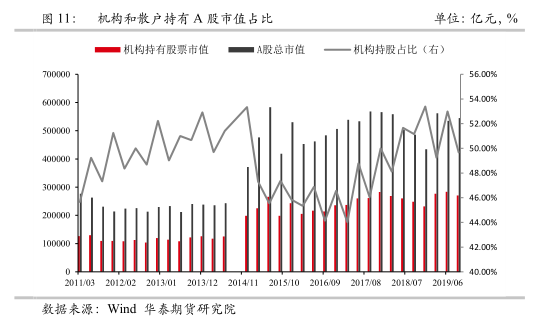

散户目前在中国股市的构成中占有及其重要地位,2019年3季度数据显示,截至2019年3季度末,A股市值为54.50万亿元(为上证所A股总市值与深交所股票总市值之和)。3季度末所有机构投资者持有股票市值为27.07万亿元,机构投资者持有股票市值占A股总市值的49.66%。2011年至今,机构投资者持有A股市值在45%-55%之间波动,与美国股市相比,中国散户的投资比重明显较高。

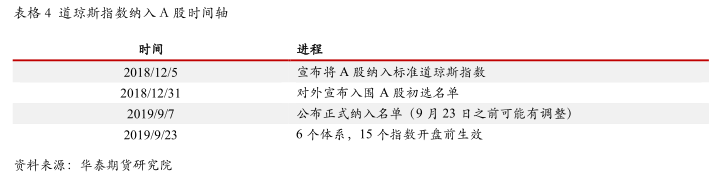

2019年,北上资金大幅进入A股,截至12月17日,12月份北上资金净流入A股505.63亿元,年初至今净流入A股资金超3300亿元。

目前社保基金资产的分布主要集中在交易类金融资产,持有至到期投资,可供出售金融资产以及长期股权投资,交易类金融资产投资于股票的数量仅占25%左右,仍有较大发展空间;截至2019年三季度,证券投资信托余额投资于在二级市场的金额有6820亿元,二级市场的投资主要包括股票、债券、公募基金等,前文数据可知目前证券信托公司持有A股市值仅563亿元左右,未来若对二级市场投资标的重新分配比例,将会为A股带来较多资金;中国保险年鉴数据显示,2018年中国保险公司的总资产为28284741百万元,其中交易性金融资产的金额为938830百万元,仅占全部资产额度的3.32%,未来仍有较大想象空间。

1金融改革加速,丰富A股投资者结构

取消境外资金入市限制,推动境外资金进入A股。2019年9月份,国家外汇管理局宣布,经国务院批准,外汇局决定取消合格境外机构投资者(QFII)和人民币合格境外机构投资者。(RQFII)投资额度限制。外汇局取消QFII、RQFII额度限制,实际包含三方面:一是取消QFII和RQFII投资总额度,二是取消单家境外机构投资者额度备案和审批,三是取消RQFII试点国家和地区限制。

境外资金以及国内资金限制逐渐放开,源头活水充足。本文首先对于目前A股以及美股的投资者结构进行介绍,其后对于外资以及国内中长期进入A股进行展望。

2美国股票市场结构-机构投资者占比大

美国股票市场较为成熟,美股至今已有 200 多年的历史,股票市场结构不断发生变化。美国股市目前的持有情况可大致分为机构+散户,其中散户主要对应的是家庭部门(Household sector);机构部分对应的子项较多,分别包括共同基金(Mutual Fund)、交易所交易基金(Exchange-Traded Fund)、私人养老基金(Private Pension Fund)、州及地方政府退休基金(State & Local GovernmentRetirement Fund)、非金融企业(Nonfinancial CorporateBusinesses)、人寿保险公司(Life Insurance Companies)、财产保险公司(Property-Casualty Insurance Companies)、联邦政府退休基金(Federal Government Retirement)、联邦政府(Federal Government)和州及地方政府(State and Local Government)、特许存款类机构(U.S.-chartered DepositoryInstitution)、经纪人和交易商(Brokers & Dealer)以及封闭式基金(Closed-End Fund)

截至2019年三季度末,美股市值为49.56万亿美元。美股是典型的股市机构化,以散户为代表的家庭部门(Household sector)在三季度持仓市值仅占美股的36.41%,占比相对较低。

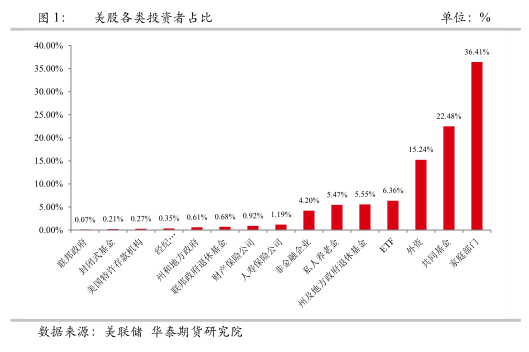

机构投资者占比较大也使得美国股市的走势在很大程度上与EPS关联度较大,EPS 反映企业盈利水平。道琼斯工业指数以及标普500指数与对应的EPS走势具有较大的拟合度。

美国股市经历了漫长的去散户化过程,在20世纪八十年代,美股逐渐完成投资者结构的转变,推出个人退休账户,养老金等共同基金也开始入市,美国的养老金体系由社会保障、雇主养老金计划、个人养老金(IRAs)三大支柱组成。

美国的雇主养老保险计划分为待遇确定型(DB模式)以及以个人账户为基础的缴费确定型(DC模式)。美国DC模式资产主要包含五大类,分别是401(k)计划,403(b)计划,TSP,457计划以及其他私营DC计划。美国DB模式资产主要包括私营DB计划,联邦DB计划,州和地方政府DB计划。早期,美国的雇主养老保险计划基本都是以固定收益计划(DB计划)为主。由于雇主长期存续能力存在不确定性且人口寿命逐渐延长,完全由雇主承担风险的DB计划逐渐暴露出巨大的缺陷—雇主难以维持事前约定的固定缴费率。20世纪80年代之后,以个人账户为基础的缴费确定型计划(DC计划)迅速发展,逐渐开始取代DB计划。

个人储蓄养老保险(IRAS)计划实行自愿参保的原则,所有70岁以下且有收入者,无论是否参加了其他养老保险计划,都可以开设个人退休账户(IRA)。经过多年发展,IRA已经成为包括Tradition IRA、Roth IRA、SIMPLE IRA、SEP IRAs等多个类型的个人退休账户体系。

3中国A股投资者结构

散户目前在中国股市的构成中占有及其重要地位,2019年3季度数据显示,截至2019年3季度末,A股市值为54.50万亿元(为上证所A股总市值与深交所股票总市值之和)。3季度末所有机构投资者持有股票市值为27.07万亿元,机构投资者持有股票市值占A股总市值的49.66%。2011年至今,机构投资者持有A股市值在45%-55%之间波动,与美国股市相比,中国散户的投资比重明显较高。

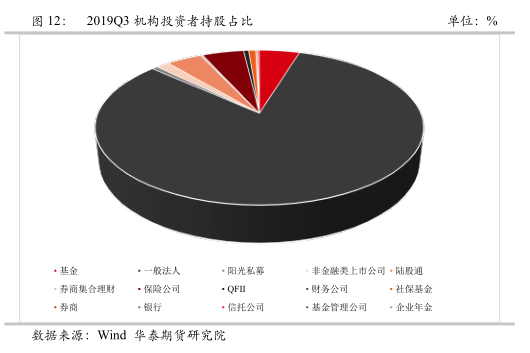

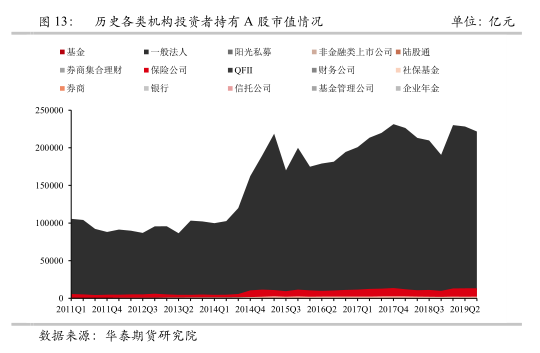

根据WIND分类,目前中国A股的机构投资者主要包含以下15个类型,分别是基金、一般法人、阳光私募、非金融类上市公司、陆股通、券商集合理财、保险公司、QFII、财务公司、社保基金、券商、银行、信托公司、基金管理公司以及企业年金。

2019年3季度,机构持有A股市值为27.06万亿元,其中持有数量最多的为一般法人,持有A股市值为22.17万亿元,约占机构持有A股市值的81.91%,其次是保险公司以及基金,持有的A股市值分别占A股市值的4.9%以及4.73%。

4外资加快进入+国内中长期资金未来进入,A股投资者将日趋成熟

近日,证监会党委书记、主席易会满主持召开党委(扩大)会议,传达学习中央经济工作会议精神。会议提出,在融资端加强改革的同时,在投资端采取更多措施。大力发展权益类基金,推动完善中长期资金入市的制度安排。今年A股改革加速,9月份QFII以及RQFII投资限制放开,中长期资金进入A股被鼓励。

QFII和RQFII限制取消,叠加三大国际指数加快纳入,海外资金加速入场

2019年9月份,国家外汇管理局宣布,经国务院批准,外汇局决定取消合格境外机构投资者(QFII)和人民币合格境外机构投资者(RQFII)投资额度限制。外汇局取消QFII、RQFII额度限制,实际包含三方面:一是取消QFII和RQFII投资总额度,二是取消单家境外机构投资者额度备案和审批,三是取消RQFII试点国家和地区限制。

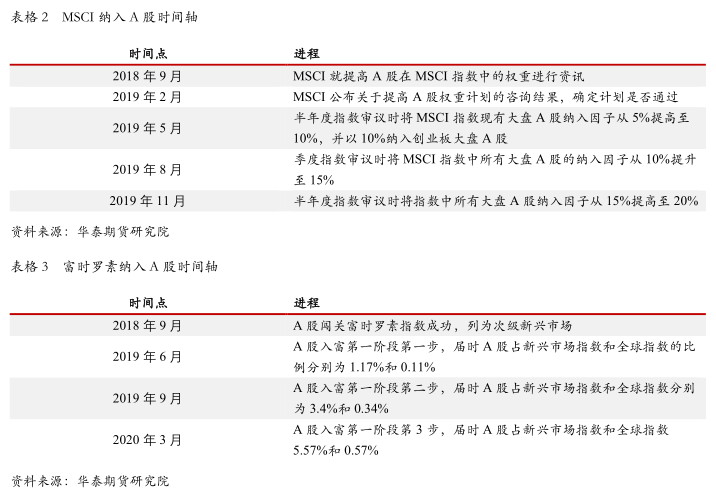

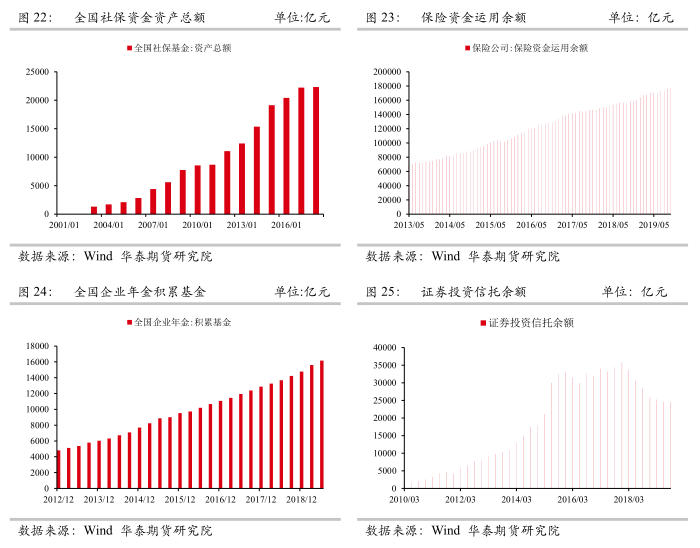

三大全球股票指数也加快将A股指数纳入其中,未来将继续为A股带来更多增量资金。

2019年,北上资金大幅进入A股,截至12月17日,12月份北上资金净流入A股505.63亿元,年初至今净流入A股资金超3300亿元。同时根据上市公司2019年3季度报告,截至目前,QFII持有A股市值1562.6亿元,处于阶段高位。目前陆股通持有A股市值为11174.6亿元,创历史新高,考虑到目前对于外资进入的政策约束的取消以及三大国际指数加快纳入A股,未来QFII以及陆股通持有A股的市值将不断攀升。

推进中长期资金入市,A投资者结构日趋完善

来看国内中长期资金对于A股的配置。10月21日,证监会主席易会满主持召开社保基金和部分保险机构负责人座谈会。会议通报了全面深化资本市场改革的有关情况,并围绕加快资本市场改革、引导更多中长期资金入市听取意见建议。下一步,证监会将深入贯彻党中央、国务院决策部署,从转化存量、引入增量、优化环境入手,逐步推动提升中长期资金入市比例。

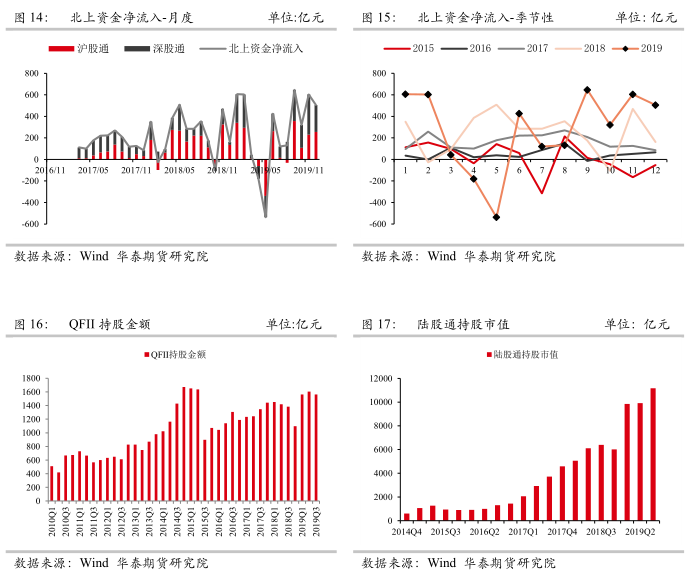

目前国内长线资金主要包括基本养老金、社保基金、企业年金以及保险资金等。2019年3季度报告显示,我国保险资金持有A股市值13260亿元,社保基金持有A股市值为2190亿元,企业年金持有A股市值较少,仅为7455万元,近几个季度逐渐减少,信托公司持有A股563.68亿元,处于历史相对较高位置。

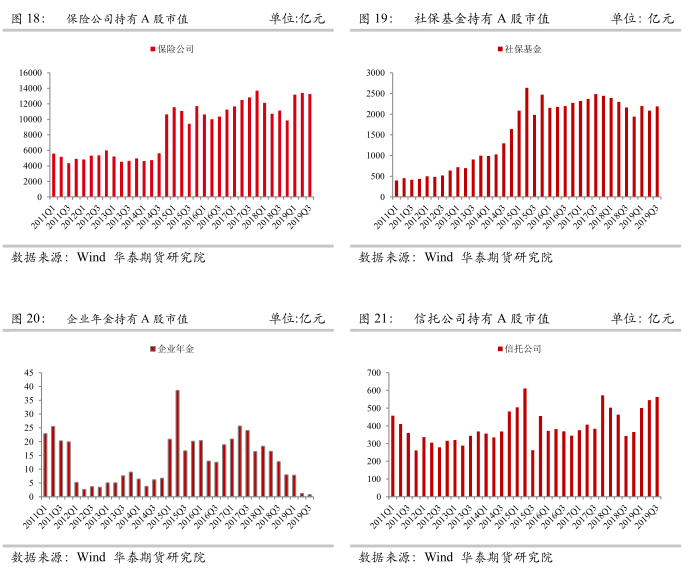

再来看目前我国目前这些中长期资金的总的存量。截至2018年年底,我国社保基金总额为22353亿元;截至2019年9月,我国保险资金运用余额为177772亿元,截至2019年6月,我国企业年金积累基金为16175亿元。截至2019年三季度,证券投资信托余额为24562亿元。

长期资金投资分布-对于股票市场的投资依然处于较低位置,日后想象空间大

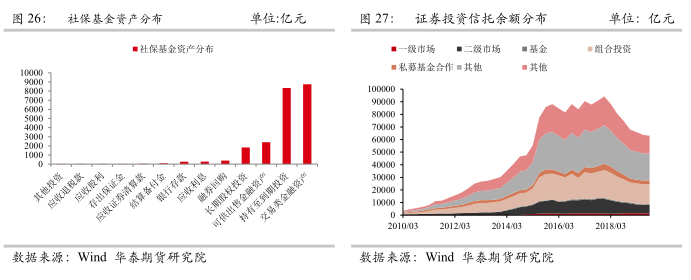

目前社保基金资产的分布主要集中在交易类金融资产,持有至到期投资,可供出售金融资产以及长期股权投资。交易类金融资产包括为交易目的所持有的债券投资、股票投资、基金投资、权证投资等和直接指定为以公允价值计量且其变动计入当期损益的金融资产。目前通过数据来看交易类金融资产投资于股票的数量仅占25%左右,仍有较大发展空间。

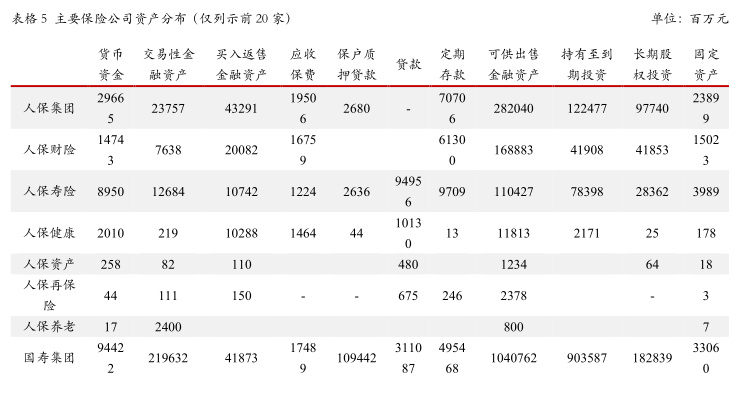

截至2019年三季度,证券投资信托余额投资于在二级市场的金额有6820亿元,二级市场的投资主要包括股票、债券、公募基金等,前文数据可知目前证券信托公司持有A股市值仅563亿元左右,未来若对二级市场投资标的重新分配比例,将会为A股带来较多资金。

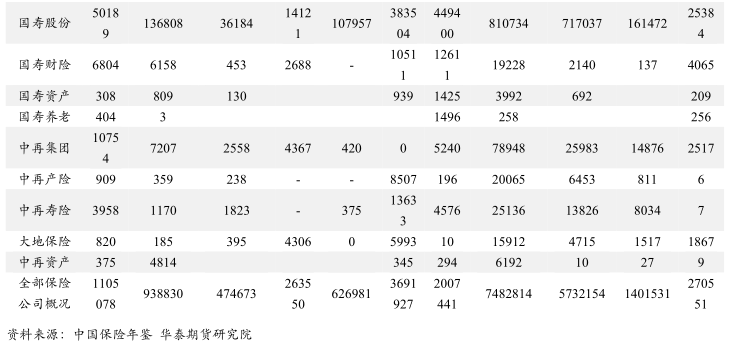

中国保险年鉴统计数据显示,目前我国大概有211家保险机构,保险公司的资产科目有货币资金、交易性金融资产、买入返售金融资产、应收保费、保护质押贷款、贷款、定期存款、可供出售金融资产、持有至到期投资、长期股权投资以及固定资产,其中能够用于投资衍生品的部分为交易性金融资产。通过下表统计可知,中国保险公司的总资产为28284741百万元(由于统计口径不一致,此处和该数据与前文数据有所不一致),其中交易性金融资产的金额为938830百万元,仅占全部资产额度的3.32%,未来仍有较大想象空间。

微信扫描下图添加好友:顺势而为( Lx175201),AA类公司只加1分钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!