2022最低团购价:AA类期货公司全部品种只加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

期权基础知识:一问一答话期权

2020-03-23

2020-03-23

通过15个问题解答,帮助读者了解基础知识

第1问:什么是期权?

答:期权是一种选择权,期权的买方有权利选择在未来约定的时间按照行权价格买入或者卖出约定的资产,期权的卖方则必须在买方选择行权时承担履约的义务。

第2问:期权与期货的区别?

答:第一,交易的对象不同。商品期货交易的对象是包含一定数量和等级的商品的标准化合约;商品期权交易的对象是一种买卖某种标的物(实物商品或商品期货合约)的权利。

第二,买卖双方权利和义务不同。期货买卖双方具有合约规定的对等的权利和义务;期权买方拥有是否买入或卖出商品(或期货合约)的权利,而卖方承担履约的义务。

第三,买卖双方的风险收益不同。期货买卖双方都面临着无限的风险和收益;期权买方的潜在盈利是不确定的,亏损有限,最大亏损为买入期权付出的权利金,而期权卖方收益有限,最大收益为卖出期权合约收到的权利金,潜在的亏损却是不确定的。

第四,保证金收取方式不同。期货买卖双方都要缴纳保证金;期权买方支付权利金,不缴纳保证金,而期权卖方收取权利金,同时缴纳保证金。

第五,交易机会不同。期货主要基于商品(或期货合约)价格变动方向进行交易;期权可以基于价格变动方向交易,也可以基于价格波动率进行交易。

第六,套保效果不同。期货套保需逐日盯市,资金占用不确定,并且需放弃有利的市场价格变动;买入期权套保只需缴纳权利金, 锁定最高成本,可获益于有利的市场价格变动。

第七,合约种类不同。期货在不同月份上只有一个期货合约,投资者可以买入或卖出这个月份的期货合约;期权在一个月份上可以有许多行权价不同而到期日相同的看涨期权合约和看跌期权合约,投资者可以买入或卖出看涨期权合约或看跌期权合约。

第八,交割方式不同。期货交易的商品或资产,除非在未到期前卖掉期货合约,否则,到期必须交割;期权交易在规定的行权日至到期日都可以通过行权实现商品(或期货合约)的交割,也可以不行权而使期权合约过期作废。

第3问:看涨期权和看跌期权的区别?

答:看涨期权是指期权买方有权在将来某一时间以行权价格买入某一商品(或期货合约)的期权合约。看跌期权是指期权买方有权在将来某一时间以行权价格卖出某一商品(或期货合约)的期权合约。

第4问:何时行权?

答:按照期权合约的行权时间不同,可分为美式期权、欧式期权和其他期权。美式期权是指期权买方可以在期权购买日至到期日之间任何时间行权的期权合约。欧式期权是指期权买方只能在到期日行权的期权合约。其他期权指行权时间不同于美式期权、欧式期权的期权,例如百慕大期权。

第5问:实值、虚值和平值期权的区别?

答:当看涨期权的行权价格低于合约标的市场价格,或者看跌期权的行权价格高于合约标的市场价格时,该期权为实值期权。

当看涨期权的行权价格高于合约标的市场价格,或者看跌期权的行权价格低于合约标的市场价格时,该期权为虚值期权。

当期权的行权价格等于合约标的市场价格时,为平值期权。

实际交易中,期权合约的行权价格不一定能和标的市场价格(商品价格或期货合约价格)完全相等,此时可以按照相关规则确定离标的市场价格最近的行权价格作为平值期权的行权价格。

第6问:如何计算期权价值?

答:期权的内在价值是指期权价格中的实值部分。对于看涨期权,此价值等于合约标的价格超出行权价格的值(大于等于0);对于看跌期权,此价值等于行权价格超出合约标的价格的值(大于等于0)。

期权的时间价值是指期权到期日之前的剩余时间带来的价值,等于期权的权利金减去期权的内在价值。

第7问:期权和权证的区别?

答:期权与权证都是一种选择权,但存在着差别:第一,发行主体不同,期权没有发行人,每一位投资者在有足够保证金的前提下都可以成为期权的买方或卖方;第二,交易方式不同,投资者可以自由买入或卖出期权,但投资者只能买入权证或卖出已买入的权证,只有发行人才可以卖出权证,收取权利金;第三,合约供给量不同,期权的数量在理论上是无限的,而权证的供给量是有限的;第四,履约担保不同,期权的开仓一方因承担义务需要缴纳保证金,其随标的证券市值变动而变动,而权证的发行人以其资产或信用担保履行;第五,行权后效果不同。

第8问:期权涨跌看什么?

答:根据B—S期权定价模型,影响期权价格的主要因素包括:期权合约标的的市场价格、期权合约的行权价格、期权合约标的的波动率、无风险利率以及期权合约的期限。现实世界中的一些其他因素也会影响期权价格,如交易税费、合约标的在到期前的红利支付等。

第9问:波动率是什么?

答:波动率是指对资产未来价格不确定性的度量,它通常用资产回报率的标准差来衡量。

期权的隐含波动率是指根据当前期权市场价格,利用B—S模型等期权定价理论推导的关于合约标的理论上的价格波动率。

历史波动率是指根据期权合约标的(商品或期货合约)的历史价格数据计算得到的波动率。

期权的实际波动率是指对期权有效期内投资回报率波动程度的度量。由于投资回报率是一个随机过程,实际波动率是无法事先精确计算的,人们只能通过各种办法得到它的估计值。

第10问: 标的价格变化,权利金如何变?

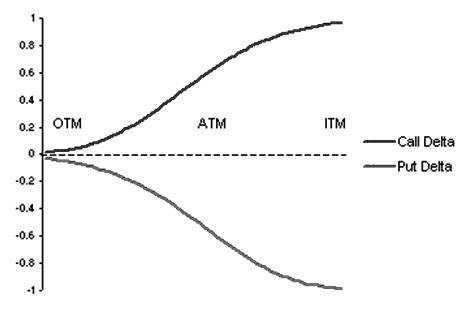

答:Delta是指期权价格的变动相对于其标的价格变动的比率,用来衡量期权价格对于标的期货价格变动的敏感性。如Delta为0.3,则标的期货价格变动1点,期权价格就会变动0.3。

看涨期权和看跌期权的Delta值曲线如下:

第11问:Delta变动有多灵敏?

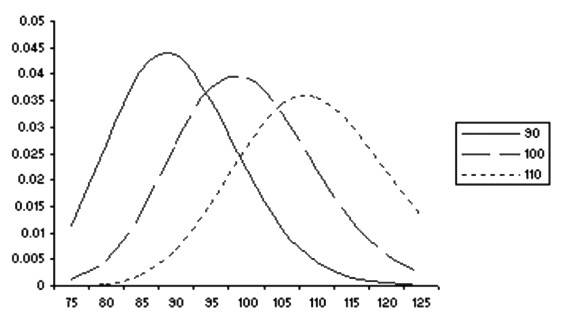

答:Gamma反映Delta值对于标的期货价格变动的敏感性。例如,某一期权的Delta值为0.6,Gamma值为0.05,就表示标的期货价格上升1元,Delta增加0.05。下图为三种不同行权价格下,期权Gamma值与标的资产价格的曲线变化。

第12问:时间价值如何衰减?

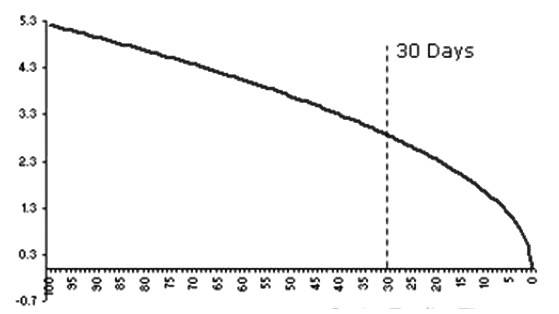

答:Theta用来衡量时间变化对期权价值的影响,指期权价格的变动相对于时间变化的比率。其表示时间每经过一天,期权价值会损失多少。例如,下图为虚值期权看涨期权Theta值与期权到期日的曲线变化。

在其他因素不变的情况下,随着时间的流逝,期权价值不断下降,越临近到期日,下降速度越快。

在其他情况一定时,平值期权的Theta的绝对值最大。一般情况下,对看涨期权来说,极度实值时的Theta的绝对值大于极度虚值时的Theta的绝对值;对看跌期权来说,实值期权的Theta的绝对值通常小于虚值期权的Theta的绝对值。在看跌期权处于极度实值时,其Theta甚至可能为正值。

第13问:波动率影响有多大?

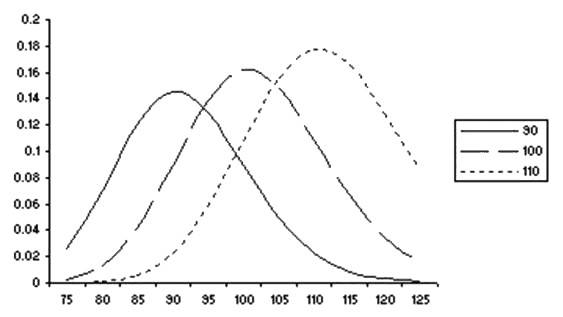

答:Vega是指期权价格的变动相对于期权隐含波动率变动的比率,用于衡量期权价格对隐含波动率变化的敏感性。下图为三种不同行权价格下,Vega与标的资产价格之间的曲线变化。

类似于Gamma,无论看涨期权还是看跌期权,Vega值均为正值。平值期权的Vega值最大。期权越临近到期,Vega值越小。

第14问:利率影响有多大?

答:Rho指期权价格的变动相对于利率变化的比率,反映了期权价格对无风险利率变化的敏感程度。相对于其他因素来说,期权价值对无风险利率变化的敏感程度比较小。因此,在市场的实际操作中,经常会忽略无风险利率变化对期权价格带来的影响。

第15问:波动率有何特性?

答:波动率微笑反映了期权隐含波动率与行权价格之间的关系。之所以称为“波动率微笑”,主要是因为虚值期权和实值期权的隐含波动率要高于平值期权的隐含波动率,使得不同行权价对应的隐含波动率构成的曲线的形状与笑脸相似。

波动率偏斜是一种特殊的波动率微笑,用于描述波动率微笑非对称的形状。

波动率曲面是隐含波动率随着期权行权价格和期限变动形成的图形,可以理解为其由同一期权品种对应的所有不同到期日的期权合约的波动率微笑曲线组合而成。

微信扫描下图添加好友:顺势而为( Lx175201),AA类公司只加1分钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!