2022最低团购价:AA类期货公司全部品种只加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

期权实战“九种武器”之霸王枪

2020-03-23

2020-03-23

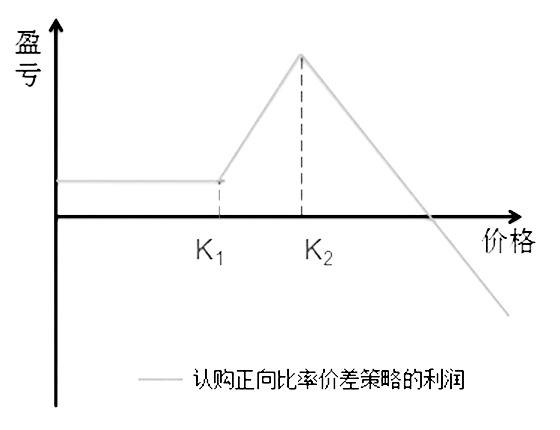

霸王枪为古龙小说《七种武器》系列的第六种武器。霸王枪是江湖上独一无二的一杆枪,长一丈三尺七寸三分,重七十三斤七两三钱,枪尖是纯钢,枪杆也是纯钢。它的尖若是刺在人身上,人必死无疑,就算被枪杆扫中,也得呕血五升。古龙在书中想表述的是,霸王枪代表的是勇气,带着勇气,闯荡江湖。期权策略中的买入认购期权非常贴近霸王枪的特性,霸气侧漏,收益无限,但是也有可能全部亏完,所以是需要有勇气的人才敢使用的。买入认购期权只是单腿策略,我们再加一腿变成认购正向比率价差策略,所以霸王枪对应的是认购正向比率价差策略。

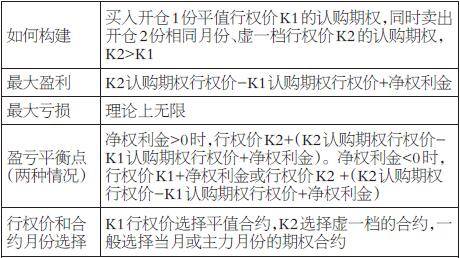

武器用法

何时使用

预计标的价格温和上涨的同时,又担心价格大幅下跌。

实战用法

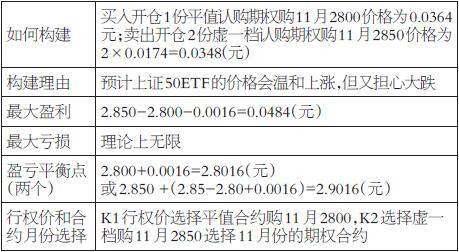

比如,我们在2017年10月25日构建认购正向比率价差策略,预计后市价格会温和上涨。当日上证50ETF收盘价为2.802元,买入开仓1份平值期权购11月2800,卖出开仓2份购11月2850,构建如下:

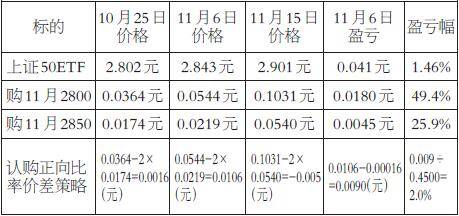

从盈亏效果表可以看出,上证50ETF从10月25日的收盘价2.802元,上涨到11月6日收盘价2.843元,上涨幅度为1.46%。认购正向比率价差策略一组盈利0.0090元,算上卖出开仓大概占用初始保证金0.4500元,则该策略收益率为0.0090÷(-0.0016+0.4500)=2.0%。到11月15日收盘价为2.901元,上涨3.53%,而认购正向比率价差策略一组亏损0.0066元。

在11月6日时,上证50ETF价格为2.843元,本应获得接近最大盈利0.0484元的,但是盈利只有0.0090元。出现这样的差别是因为期权合约还没有到期,所以期权的静态理论收益跟实际的动态收益出现了偏差,进一步说明期权的静态收益图跟动态收益不一样。

使用要领

一是构建策略时,一般使净权利金为负,也就是说有权利金收入,这样价格大跌时还能确保不亏损。

二是构建策略时,可以先构建牛市价差策略,等价格上涨后,再多卖出开仓一份虚一档行权价K2的认购期权。

三是构建该策略比只买入开仓认购期权的差别是,如果价格出现大跌,该策略不会亏损,而只买入认购期权会亏完所有资金,当价格出现大涨时会亏损。

四是该策略可以调整为买入开仓一份平值行权价K1的认购期权,同时卖出开仓一份相同月份、虚一档行权价K2的认购期权,以及卖出开仓一份相同月份、虚二档行权价K3的认购期权,K3>K2>K1,这样调整的结果是对看涨行情更强烈一些。

武器弱点

最大弱点就是怕标的大幅上涨。

防御招式

在期权还没到期前:当标的上证50ETF的价格下跌时,你觉得跌到支撑位时,买入平仓一份虚一档行权价K2的认购期权,形成牛市价差策略博反弹,等反弹后再卖出开仓一份虚一档行权价K2的认购期权,重新构建该策略。

当标的上证50ETF的价格大幅上涨时,择机买入平仓一份虚一档行权价K2的认购期权,或者平仓一份虚一档行权价K2的认购期权后,卖出开仓一份虚二档行权价K3的认购期权。

在期权临近到期日时:当标的上证50ETF的价格跌到较低行权价K1以下时,持有三张合约至到期,或者平仓后重新构建该策略;当标的上证50ETF的价格在行权价K1和K2之间时,买入平仓较低行权价K1的认购期权,持有较高行权价K2的认购期权至到期;当标的上证50ETF的价格涨到较高行权价K2以上时,平仓三张合约后,重新构建期权策略。

升级用法

认购正向比率价差策略已经是三腿策略了,本身已经有点复杂了,再升级就要变成更复杂的四腿策略了,这里就不再升级了,有能力的朋友可以自己升级研究一下。

微信扫描下图添加好友:顺势而为( Lx175201),AA类公司只加1分钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!