2022最低团购价:AA类期货公司全部品种只加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

​【华泰期货农产品专题】疫情影响不改粕类需求回暖大趋势

2020-03-23

2020-03-23

市场分析及交易建议:

CBOT下跌空间有限,但短期或难以大幅上行。目前南美天气及大豆生长情况良好,丰产可期,每年3月至9月是南美集中出口时间。虽然中美签署第一阶段贸易协议,但两国并未取消关税,美豆缺乏价格优势。同时中国目前还未从非洲猪瘟疫情中完全恢复过来,叠加新冠肺炎疫情,市场对中国2020年进口大豆需求存在疑虑。

国内市场,短期多地延迟复工、限制人员及车辆出入导致的物流受阻,加剧了豆粕供给不足程度,油厂豆粕库存处于极低水平。春节前,由于存栏尚未恢复且豆粕价格相对低迷,饲料厂及养殖户普遍备货意愿不足。开机率偏低+物流不畅+下游库存较低三者共同影响下,现货价格表现坚挺,期价低开高走。我们预计下游补库需求带动的期现价格偏强走势可能持续至2月底。

未来豆粕长期走势仍然取决于CBOT美豆走势和国内存栏恢复情况。随着南美产量逐渐明朗,市场将逐渐把注意力转向20/21年度美国新作播种面积、天气及大豆生长情况。2月21-22日USDA农业展望论坛将首次给出2020/21年度美豆平衡表预估,3月31日USDA将公布种植意向报告。紧接着从4月底大豆开始播种,天气、大豆生长情况及单产预估就将成为影响CBOT最重要因素。如果在新作美豆播种前CBOT价格始终处于低位,那么新作美豆播种面积将受到很大抑制。一旦播种面积恢复程度小,那么当美豆进入6-8月份关键生长期时,价格对天气会异常敏感,很容易形成单产炒作。另一方面,我们预计国内饲料需求可能从二季度开始逐渐复苏,如果下游需求的爆发期和美豆天气炒作期相遇,豆粕市场可能面临小供应大需求的供需环境,那么未来豆粕价格将具备相当大的上涨空间。

1国际市场:南美丰收在望,市场将逐渐把注意力转向20/21年度美豆播种面积

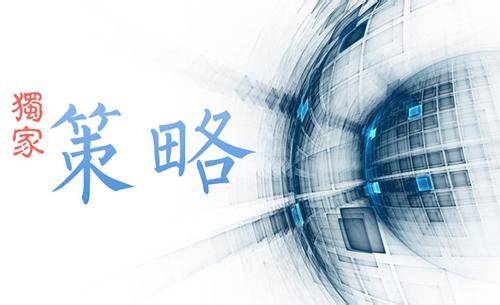

2019/20年度美国产量已经确定。根据USDA1月月度供需报告,美豆种植面积7610万英亩,收获面积7500万英亩,单产47.4蒲/英亩,总产量35.58亿蒲。产量较18/19年度下降8.7亿蒲,降幅近20%。

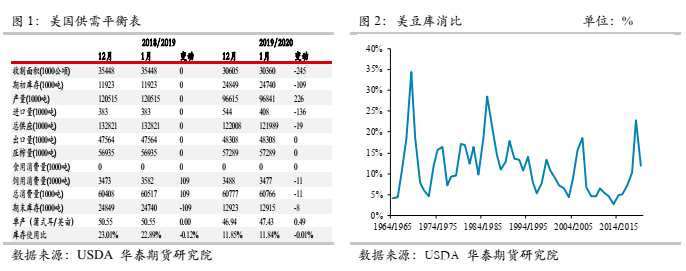

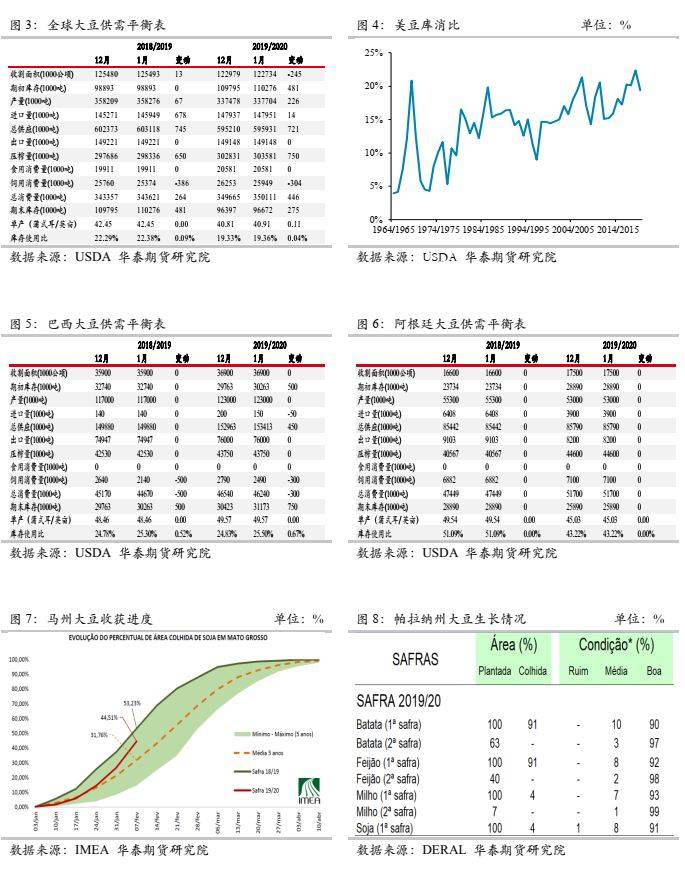

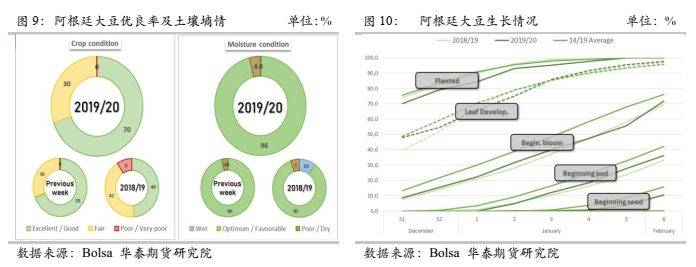

南美丰产在望,巴西已经开始收获。IMEA数据显示截至2月7日巴西马州收获完成44.51%,低于去年同期53.23%,但远好于五年均值31.76%。第二大产州帕拉纳州截至2月3日收获完成4%,低于去年同期的25%;91%作物生长良好,8%中等,去年同期这两者分别为68%和26%。布宜诺斯艾利斯谷物交易所数据显示截至2月6日阿根廷大豆生长进度落后去年同期,但好于五年均值。作物生长情况良好,70%生长情况优、30%良,去年同期49%优、42%良。土壤墒情良好,96%土壤水分充足、4%不足,去年同期10%水分过多、85%充足、5%不足。1月供需报告中USDA预估巴西产量为1.23亿吨,为历史最高产量;阿根廷产量预估为5300万吨,同样为历史较高产量。

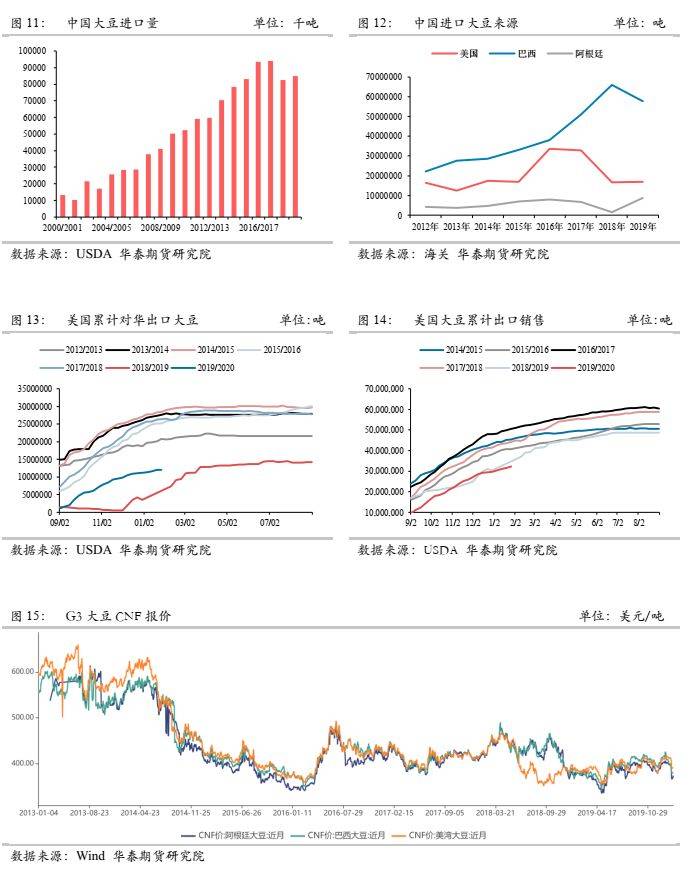

产量基本确定,影响19/20年度美国乃至全球平衡表的主要变量在于需求、尤其是中国需求。市场都已经看到,中国需求总量下降。非洲猪瘟疫情影响还未消散,2018/19年度中国进口大豆8254万吨,年比下降1156万吨或12.3%;新冠肺炎疫情和禽流感又增加市场对中国需求的担忧,USDA1月供需报告预估2019/20年度中国进口大豆8500万吨。除总需求量下降,中国选择更多进口美豆还是巴西豆,也对CBOT走势起到至关重要影响。

1月15日中美签署贸易协议对CBOT提供潜在利好,但问题是中国能否兑现以及如何兑现。中美第一阶段协议中阐明中国应确保在2020年从美国购买和进口的金额增加不少于125亿美元,2021年从美国购买和进口的金额增加不少于195亿美元。中国从美国进口农产品数量和金额最大的就是大豆,2020年要增加进口金额125亿美元对应的新增进口美豆数量至少在1000万吨以上。不过市场对这一消息,不“买预期”反“卖事实”,中国采购美豆数量仍具有极大不确定性。首先,从进口成本考虑,美国依然对中国进口产品征税,中国也并未取消对进口美豆加征关税,除非中国继续发放免税进口美豆配额,否则商业进口美豆无利可图(即使对美豆取消关税,目前进口巴西豆仍比美湾豆更具成本优势)。其次,从国内供需角度考虑,非洲猪瘟疫情使得国内大豆进口需求萎缩,乐观估计在2020年下半年将逐渐恢复。还要考虑新冠肺炎和禽流感可能对饲料需求产生的不利影响,这部分我们在后文会加以阐述。第三,由于美国19/20年度减产2400万吨,根据USDA1月供需报告2019/20年度美豆期末库存约1300万吨,2000年以来美豆2013/14年度期末库存最低为250万吨。考虑到美国自身保持正常水平库存,美国19/20年度可增加的对中国出口大豆也相对有限,更合理的情况是中国根据市场条件采购部分19/20年度美豆,另外采购部分20/21年度美豆。采购20/21年度美豆对CBOT的利好也可能相应延后。

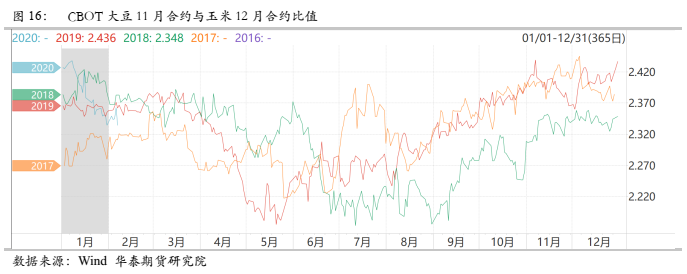

随着南美产量逐渐明朗,市场将逐渐把注意力转向20/21年度美国新作播种面积、天气及大豆生长情况。2月21-22日USDA农业展望论坛将首次给出2020/21年度美豆平衡表预估,3月31日USDA将公布种植意向报告。紧接着从4月底大豆开始播种,天气、大豆生长情况及单产预估就将成为影响CBOT最重要因素。目前CBOT大豆11月合约与玉米12月合约比值约为2.334,如果在新作美豆播种前价格始终处于低位,那么新作美豆播种面积将受到很大抑制。一旦播种面积恢复程度小,那么当美豆进入6-8月份关键生长期时,价格对天气会异常敏感,很容易形成单产炒作。

2国内市场:疫情趋稳则2020年饲料需求回暖仍是大势所趋

我们将分别从短期和长期角度分析豆粕行情走势。新冠肺炎疫情导致的短期供给不足将主导市场,期现价格表现偏强,这一走势可能延续至2月底。

豆粕作为畜禽饲料原料,新冠肺炎对饲料需求影响不大。但对供给的影响却不容小觑:由于多地推迟企业复工时间,油厂开机率偏低。延迟复工、多地限制人员及车辆出入导致的物流受阻,加剧了豆粕供给不足程度。春节前,由于存栏尚未恢复且豆粕价格相对低迷,饲料厂及养殖户普遍备货意愿不足。开机率偏低+物流不畅+下游库存较低三者共同影响下,现货价格表现坚挺,期价低开高走。即便疫情逐步得到控制,我们预计下游补库需求带动的期现价格偏强走势也可能持续至2月底。

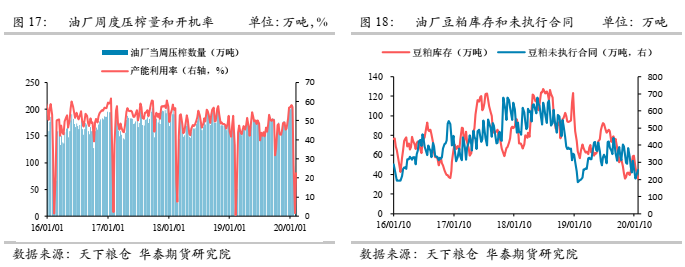

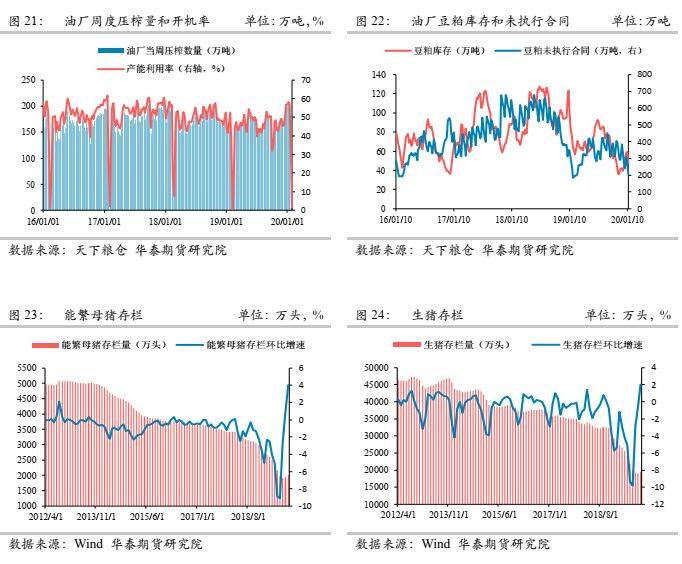

春节期间全国油厂停机,截至1月31日当周产能利用率仅1.5%。2月1-7日一周部分油厂恢复生产,开机率22.63%,一周压榨大豆量为78.75万吨。截至2月3日全国进口大豆库存526.74万吨,油厂大豆库存399.04万吨,处于历史同期低水平。截至2月3日沿海油厂豆粕库存由节前的46.93万吨降至仅35.6万吨,去年同期(适逢春节)为63.35万吨。

据天下粮仓,1月我国进口大豆到港730万吨,2月预估500万吨,3月510万吨,4月750万吨,5月810万吨,6月870万吨(远期买船及装运可能随时调整)。随着各地逐渐分批复工,未来两周预计开机率将快速回升。油厂恢复到正常生产水平,下游提货和采购也恢复正常,短期现货偏紧的局面才可能改善。

豆粕长期走势仍然取决于CBOT走势(进口大豆成本或压榨利润)和存栏恢复情况。

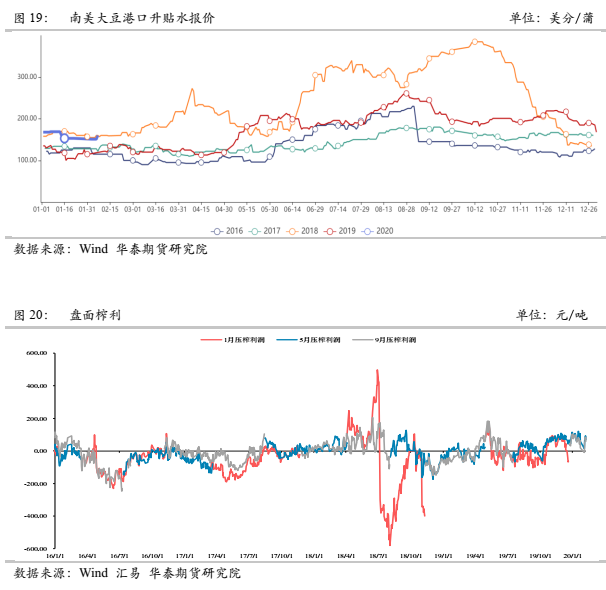

压榨利润主要取决于三个变量:CBOT大豆走势,美国及南美CNF升贴水报价,人民币汇率。其中人民币汇率变化我们此处不做过多阐述,更多和宏观经济走势相关;CBOT走势是三者中最重要变量。前文已经阐明,短期预计CBOT大豆难以大幅上行。目前南美天气及大豆生长情况总体良好,丰产可期,每年3月至9月是南美集中出口时间。虽然中美签署第一阶段贸易协议,但两国并未取消关税,美豆缺乏价格优势。同时中国目前还未从非洲猪瘟疫情中完全恢复过来,叠加新冠肺炎疫情,市场对中国2020年进口大豆需求存在疑虑。但随着市场将注意力逐渐转向美豆新作,20/21年度美豆播种面积、天气及大豆生长情况可能引起市场炒作。桑托斯港巴西3月船期升贴水报价目前在150美分/蒲左右水平,处于历史同期较高水平,主要因巴西旧作大豆库存紧张,而新作收获进度又落后去年同期。只要南美丰产,未来三个月升贴水报价预计平稳运行甚至有所下跌。

豆粕和CBOT大豆走势高度正相关,在于榨利良好à国内增加买船,进口大豆增加à豆粕供给增加,价格下跌à榨利转差à国内减少买船,进口大豆下降à豆粕供给减少,价格上涨的传导机制已经十分成熟和顺畅。由于油脂良好走势,目前盘面榨利仍处于较好水平,随着南美豆上市,我国大豆进口和供给短期内充裕。

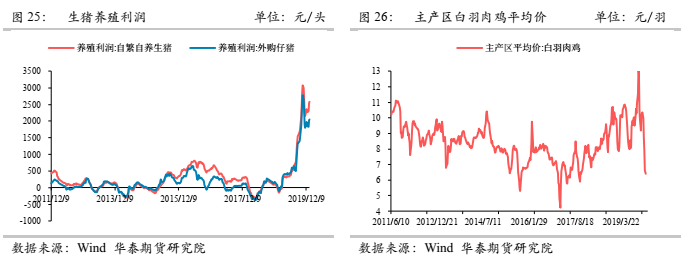

畜禽存栏方面,生猪养殖利润仍在超高水平,生猪存栏将稳步恢复。非洲猪瘟疫情导致的存栏下降,刺激猪价大幅上涨,养殖利润转好促使农户采取“商转母”方式快速提高产能。由于2019年8-10月猪价快速上涨,“商转母”也正是在此时间段内集中出现。假设三元母猪经过2个月后成为妊娠母猪,3个月后分娩产仔,1个月后仔猪出栏,因此8-10月“商转母”后的仔猪将在2020年2-4月出栏,对应肉猪将在2020年7-9月出栏。随着体重增加,肉料比快速增加,肥猪对饲料需求猛增可能在3-5月就能陆续体现。2020年2月5日中央一号文件发布,其中在保障重要农产品有效供给和促进农民持续增收部分中,文件着重强调:“加快恢复生猪生产。生猪稳产保供是当前经济工作的一件大事,要采取综合性措施,确保2020年年底前生猪产能基本恢复到接近正常年份水平。中央一号文件确保了2020年国家政策对生猪养殖产业的大力支持,生猪产能及存栏恢复指日可待。

目前更值得关注的其实是禽流感及禽类存栏变化。一方面,春节期间新冠肺炎疫情蔓延全国,导致全国多地关闭活禽交易市场,为防控疫情多地采取隔离措施,不利主销区禽类需求。为防控疫情导致的延迟复工和物流不畅,又使得主产区饲料断供或禽类价格下跌。叠加2020年以来新疆、湖南等地先后发生高致病性禽流感疫情,新闻时有家禽被扑杀和活埋的报道。2019年,虽然非洲猪瘟疫情导致生猪存栏下降,但生猪养殖转向禽类养殖、以及肉类替代效应,使得禽类存栏和禽料需求爆发式增长。2020年,我们还需要继续关注新冠肺炎疫情和禽流感疫情的持续时间和影响范围,以及养殖利润à补栏及存栏à2020年饲料需求链条上每个环节可能发生的变化。

3小结

CBOT下跌空间有限,但短期或难以大幅上行。目前南美天气及大豆生长情况良好,丰产可期,每年3月至9月是南美集中出口时间。虽然中美签署第一阶段贸易协议,但两国并未取消关税,美豆缺乏价格优势。同时中国目前还未从非洲猪瘟疫情中完全恢复过来,叠加新冠肺炎疫情,市场对中国2020年进口大豆需求存在疑虑。

国内市场,短期多地延迟复工、限制人员及车辆出入导致的物流受阻,加剧了豆粕供给不足程度,油厂豆粕库存处于极低水平。春节前,由于存栏尚未恢复且豆粕价格相对低迷,饲料厂及养殖户普遍备货意愿不足。开机率偏低+物流不畅+下游库存较低三者共同影响下,现货价格表现坚挺,期价低开高走。我们预计下游补库需求带动的期现价格偏强走势可能持续至2月底。

未来豆粕长期走势仍然取决于CBOT美豆走势和国内存栏恢复情况。随着南美产量逐渐明朗,市场将逐渐把注意力转向20/21年度美国新作播种面积、天气及大豆生长情况。2月21-22日USDA农业展望论坛将首次给出2020/21年度美豆平衡表预估,3月31日USDA将公布种植意向报告。紧接着从4月底大豆开始播种,天气、大豆生长情况及单产预估就将成为影响CBOT最重要因素。如果在新作美豆播种前CBOT价格始终处于低位,那么新作美豆播种面积将受到很大抑制。一旦播种面积恢复程度小,那么当美豆进入6-8月份关键生长期时,价格对天气会异常敏感,很容易形成单产炒作。另一方面,我们预计国内饲料需求可能从二季度开始逐渐复苏,如果下游需求的爆发期和美豆天气炒作期相遇,豆粕市场可能面临小供应大需求的供需环境,那么未来豆粕价格将具备相当大的上涨空间。

微信扫描下图添加好友:顺势而为( Lx175201),AA类公司只加1分钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!