2022最低团购价:AA类期货公司全部品种只加1分,ctp主席交易系统;A类期货公司享零佣金政策,机会不多,马上预约

期权:300ETF股指期权上市首日,小糖果机会出现

2020-03-23

2020-03-23

12月23日上证50ETF现货报收于2.979元,下跌0.87%,上证50ETF期权总成交面额1096.008亿元,期现成交比为0.67,权利金成交金额14.858亿元;合约总成交3614812张,较上一交易日增加20.21%,总持仓4982577张,较上一交易日减少3.15%。认沽认购比为0.72(上一交易日认沽认购比0.57)。

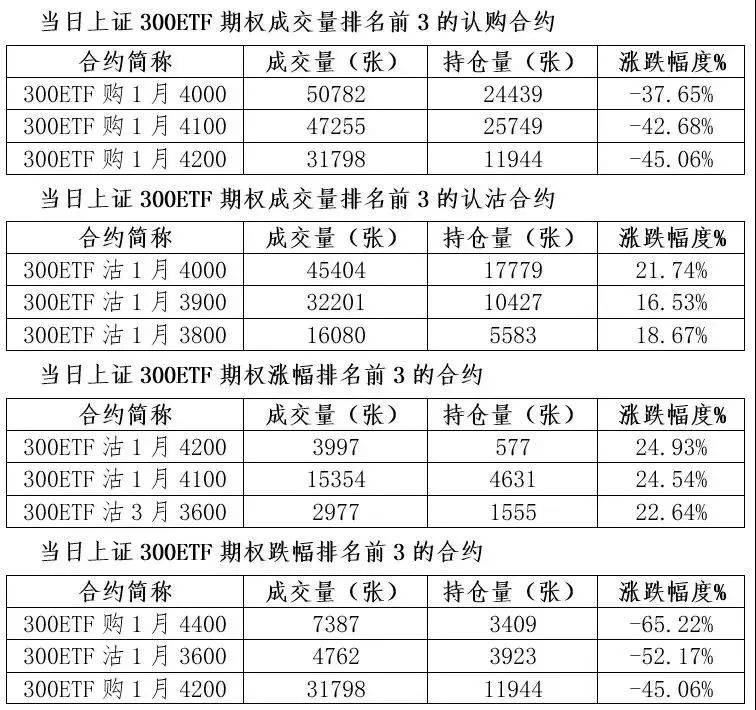

上证300ETF现货报收于3.964元,下跌1.29%,上证300ETF期权总成交面额188.384亿元,期现成交比为0.11,权利金成交金额4.255亿元;合约总成交468712张,总持仓180700张,认沽认购比为0.70.

300期权如约而至,没什么特别的东西,但是盘中有几个小的发糖机会,不知道有没有投资者把握到。其中有一个比较明显就是,早盘1个小时左右,大盘有一波小冲高,这其中沪市300ETF期权远月隐含波动率先是大幅冲高,随后快速回落,原因在于沪市300ETF期权远月隐波随指数冲高而冲高,但是50ETF期权隐波确基本未动,两者差值达到了4个百分比以上,按照之前统计两者之间的历史波动率差距正常在正负5个百分比之间,简单说就是应该稳定,所以套利大军介入调整了该差距,随着指数冲高回落,300ETF远月期权虚值更加快速的回落,其中套利算是较完美达成了。

盘面上昨日的冲高回落,最终光头阴线收盘算是对多头情绪的打击,上证50指数今日收跌0.94%,随后可能进入到震荡休整的态势吧。

最近易涨难跌的隐波重启回落走势,1月期权平值隐含波动率小幅收跌,其中认购期权隐波收14.5%+、认沽期权隐波收12.5%-。涨速减缓区间震荡或形成共识,因此短期隐波可能又回到难涨的格局,但是总体来说,隐波处于低位,年末行情或许比想象中的要不那么平凡,所以出于对隐波的尊重,义务方可以参与,但是请一定控制仓位和风险预案,日内为主也是不错的选择。

50指数 | 2984.24(-0.94%) |

50ETF | 2.979(-0.87%) |

50加权波指 | 14.13%(-5.29%) |

50波指 | 14.37%(-2.97%) |

数据截止2019年12月23日收盘

50ETF隐含波动率日线图(截止20191224)

投资者观点 | 相关策略 | 潜在最大风险 |

如果看涨 | 参考一:买入平值或者浅度虚值认购期权合约(例如买入X月3.00认购期权,等待标的50ETF上涨至3.1再向上止盈挪仓,或者行情向下后需止损)。参考二:稍保守看涨投资者可使用牛市价差组合策略(例如“买入X月购2.90、卖出X月购3.00”组合,行情上涨后进行止盈挪仓)。 | 策略一:最大亏损为全部权利金。策略二:最大亏损为两个合约的权利金价差 |

如果震荡 | 参考一:目前隐波处于历史低位,可配置Gamma Scalping策略(例如,购买深度实值的认沽期权,如X月3.30认沽,同时买入X月平值认购期权,如X月3.00认购,确保Delta中性为0,认沽和认购张数为1:2,然后通过维持delta中性为0,在认购合约上进行高抛低吸),风险点为降波风险。参考二:双卖虚值合约(例如卖一张X月3.20认购合约,同时卖一张X月2.90认沽合约),风险点是隐波上涨,导致卖方风险度抬升,切记控制仓位。 | 策略一:最大亏损为大部分权利金。策略二:最大亏损理论无上限 |

如果看跌 | 参考一:买入平值或者浅度虚值认沽期权合约(例如买入X月3.00认沽期权,等待标的50ETF下跌至2.95再向下止盈挪仓,或者行情向上后需止损)。参考二:稍保守看跌投资者可使用熊市价差组合策略(例如“买入X月沽3.20、卖出X月沽3.00”组合,行情下跌后进行止盈挪仓)。 | 策略一:最大亏损为全部权利金。策略二:最大亏损为两个合约的权利金价差 |

微信扫描下图添加好友:顺势而为( Lx175201),AA类公司只加1分钱,A类零佣金,期货公司官网直接开户,行业最低!推荐!